Questo sito web utilizza i cookie per offrirti la migliore esperienza utente possibile. Le informazioni sui cookie vengono memorizzate nel tuo browser e svolgono funzioni come riconoscerti quando torni sul nostro sito web e aiutare il nostro team a capire quali sezioni del sito web ritieni più interessanti e utili.

ALLARME FABI: SQUILIBRI SUI PRESTITI, IL MEZZOGIORNO A RISCHIO USURA

La rilevazione sui finanziamenti garantiti dallo Stato mostra evidenti discrepanze su base territoriale nelle concessioni da parte delle banche: scenario non omogeneo. Oltre il 52% dei finanziamenti garantiti dallo Stato in sole quattro regioni (Lombardia, Veneto, Emilia-Romagna, Piemonte) dove opera, però, appena il 37% di pmi e partite Iva. Il segretario generale Sileoni: «Non basta il credito, servono stanziamenti a fondo perduto. Il ruolo delle banche è comunque cruciale: occorre rinviare le nuove regole europee sugli npl per evitare una stretta ai nuovi finanziamenti». In banca aumentano i controlli antiriciclaggio: «Fondamentali le segnalazioni di operazioni sospette delle lavoratrici e dei lavoratori bancari»

La rilevazione sui finanziamenti garantiti dallo Stato mostra evidenti discrepanze su base territoriale nelle concessioni da parte delle banche: scenario non omogeneo. Oltre il 52% dei finanziamenti garantiti dallo Stato in sole quattro regioni (Lombardia, Veneto, Emilia-Romagna, Piemonte) dove opera, però, appena il 37% di pmi e partite Iva. Il segretario generale Sileoni: «Non basta il credito, servono stanziamenti a fondo perduto. Il ruolo delle banche è comunque cruciale: occorre rinviare le nuove regole europee sugli npl per evitare una stretta ai nuovi finanziamenti». In banca aumentano i controlli antiriciclaggio: «Fondamentali le segnalazioni di operazioni sospette delle lavoratrici e dei lavoratori bancari»

LE ANALISI DELLA FABI

COVID: FABI, SQUILIBRI SUI PRESTITI, IL MEZZOGIORNO A RISCHIO USURA

La rilevazione sui finanziamenti garantiti dallo Stato mostra evidenti discrepanze su base territoriale nelle concessioni da parte delle banche: scenario non omogeneo. Oltre il 52% dei finanziamenti garantiti dallo Stato in sole quattro regioni (Lombardia, Veneto, Emilia-Romagna, Piemonte) dove opera, però, appena il 37% di pmi e partite Iva. Il segretario generale Sileoni: «Non basta il credito, servono stanziamenti a fondo perduto. Il ruolo delle banche è comunque cruciale: occorre rinviare le nuove regole europee sugli npl per evitare una stretta ai nuovi finanziamenti». In banca aumentano i controlli antiriciclaggio: «Fondamentali le segnalazioni di operazioni sospette delle lavoratrici e dei lavoratori bancari»

ESCLUSIVO: TUTTI I DATI DEI PRESTITI RIPARTITI PER REGIONE E PROVINCIA

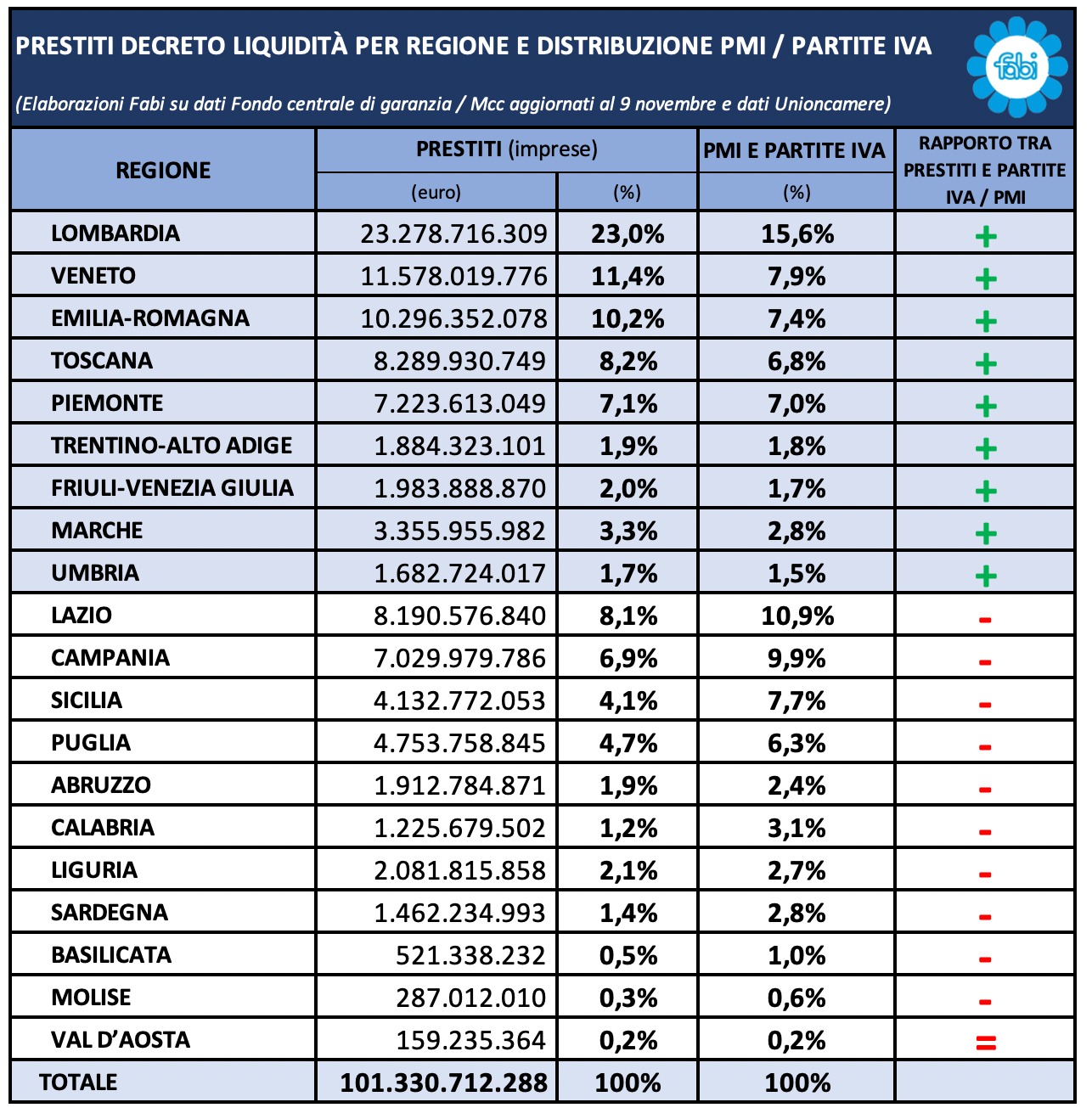

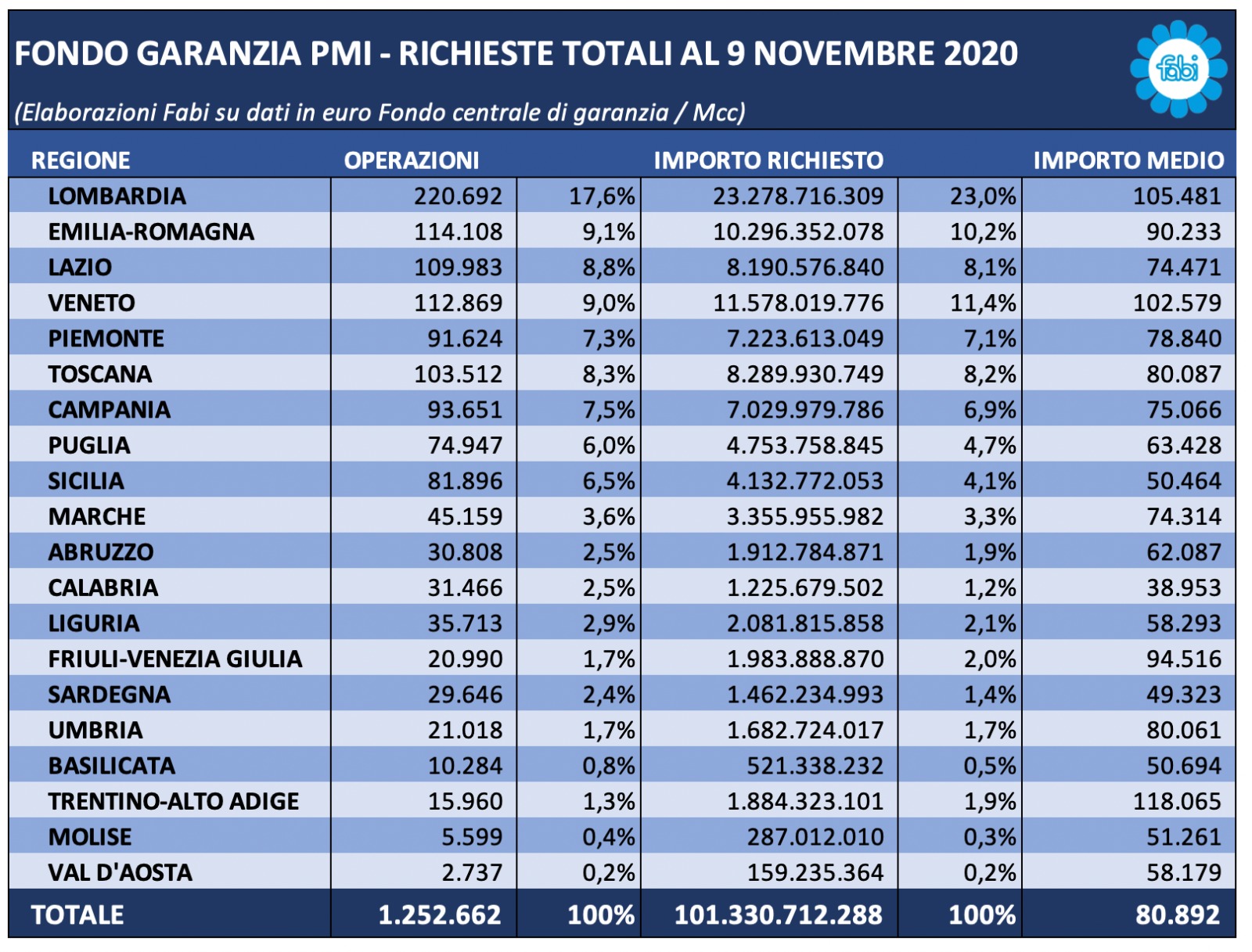

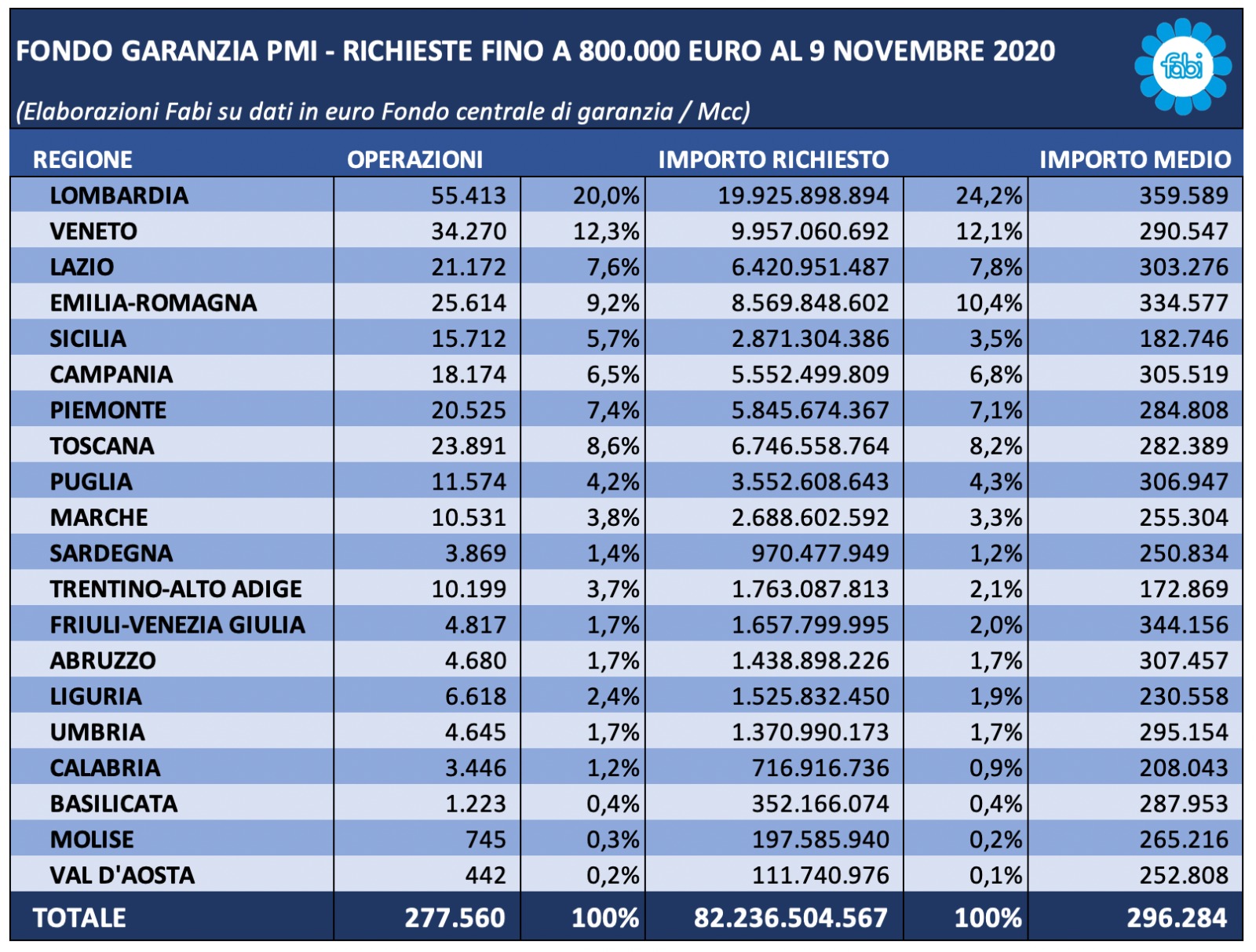

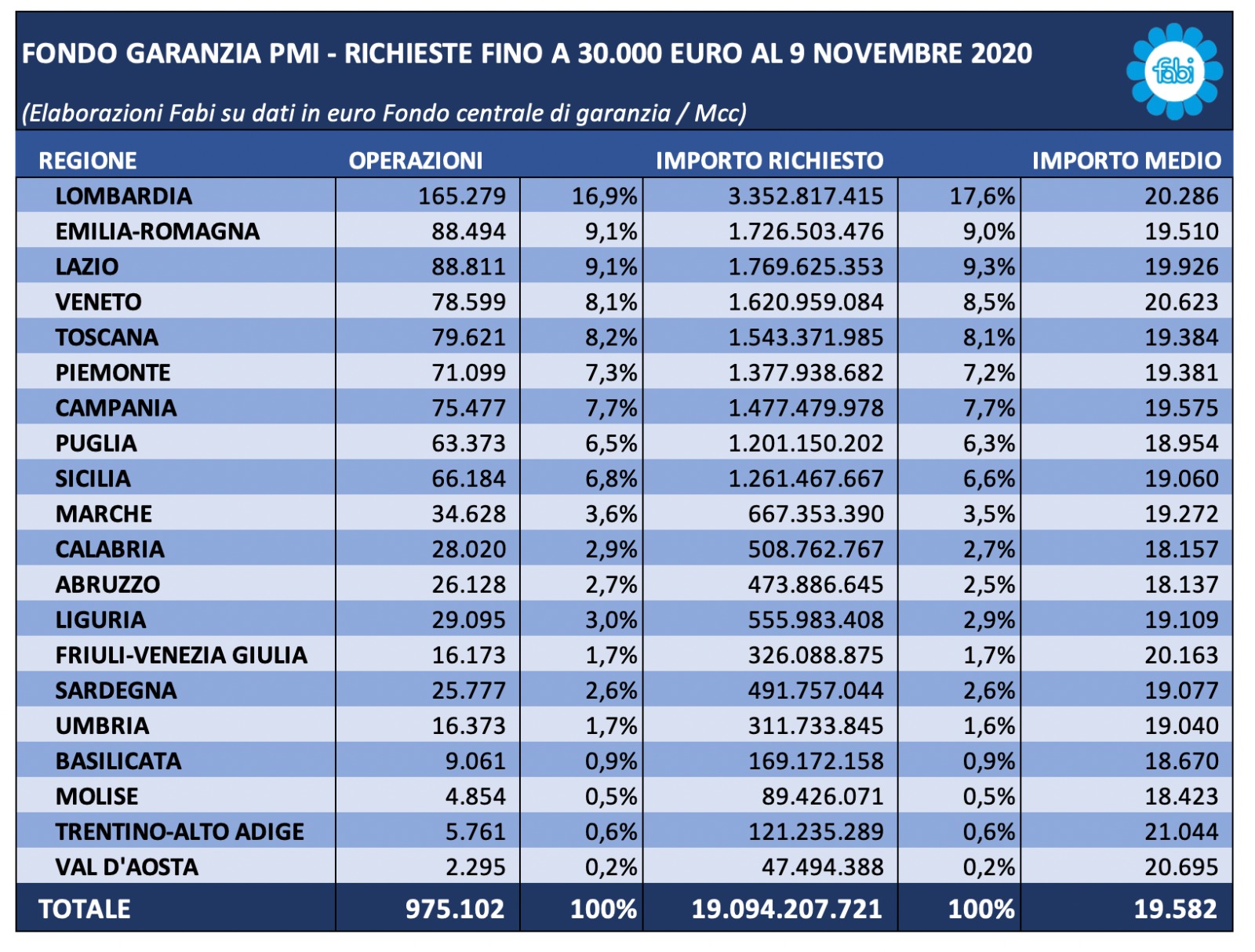

Squilibri territoriali nella concessione di prestiti e forte rischio usura, dopo sette mesi dal propagarsi della pandemia Covid-19. In un momento in cui il sostegno finanziario di famiglie e imprese riveste un’importanza vitale e il fattore tempo gioca un ruolo chiave, le disparità economiche già così ampie a livello territoriale continuano a rimanere marcate e trovano conferma nell’analisi dei dati condotta dalla Fabi. Dall’inizio della pandemia e sino alla prima metà di novembre, sono state complessivamente presentate 1.252.662 domande per un importo complessivo di 101,2 miliardi: sono 277.560 le richieste di finanziamento fino a 800.000 euro per un totale di 82,2 miliardi (296.284 euro l’importo medio), mentre sono 975.102 le richieste di finanziamento fino a 30.000 euro (19.582 euro l’importo medio). Confrontando il numero delle misure concesse nelle diverse regioni, lo scenario appare decisamente non omogeneo. Gli estremi sono dati, da un lato, da Lombardia ed Emilia-Romagna, regioni che hanno ricevuto più di un terzo del totale e dall’altro, da Molise e Basilicata, regioni che invece faticano a beneficiare del supporto finanziario derivante dalle misure introdotte. Il peso preponderante delle regioni dell’area Centro-Nord sembra evidente non solo nelle fasce di prestiti di importo ridotto (fino a 30.000 euro) ma anche per quelle di importo maggiore (fino a 800.000 euro). I dati suggeriscono che la diversità nella ripartizione delle risorse finanziarie nell’attuale fase di emergenza spinge il ricorso a forme alternative di finanziamento – anche non legali -soprattutto per i contesti socioeconomici più fragili. Guardando il totale dei finanziamenti, il 52,7% delle richieste interessa solo quattro regioni (Lombardia 23%, Veneto 11,4%, Emilia-Romagna 10,2%, Toscana 8,2%) dove opera, tuttavia, il 37,7% di pmi e partite Iva. Le attività sommerse, peraltro, continuano a dilagare nel nostro Paese, ma continuano a essere ben presidiate dallo stesso personale bancario, chiamato più che mai a innalzare i presidi del rischio riciclaggio e non solo relativamente alle operazioni allo sportello.

«Lo sforzo del settore bancario italiano per sostenere le imprese, durante l’emergenza Covid, è stato e continua a essere significativo. I prestiti garantiti dallo Stato, dopo una fase iniziale complessa, vengono erogati rapidamente, anche grazie all’impegno e alla professionalità delle lavoratrici e dei lavoratori delle banche: il loro ruolo è importantissimo anche sul versante della lotta al riciclaggio, per quanto riguarda il complesso meccanismo di segnalazioni di operazioni sospette. Tuttavia, in una situazione così difficile per l’economia, non bastano i finanziamenti: sono indispensabili anche stanziamenti a fondo perduto, proprio per assicurare disponibilità finanziarie al Paese e per evitare che sia le famiglie sia le imprese possano essere costrette a chiedere denaro agli usurai. Il sostegno delle banche, anche in chiave ripresa, sarà comunque determinante. In quest’ottica, è essenziale il rinvio dell’entrata in vigore delle nuove regole europee sulla gestione dei crediti deteriorati, note come calendar provisioning: si tratta di norme troppo stringenti che avrebbero un effetto sull’erogazione di nuovi prestiti, costringendo, di fatto, gli istituti a ridurre le erogazioni al settore privato» commenta il segretario generale della Fabi, Lando Maria Sileoni.

Scendendo più in dettaglio e guardando alla distribuzione per singola regione, sono state presentate 220.692 domande in Lombardia (il 17,6% del totale), la regione con il più alto numero di richieste per complessivi 23,3 miliardi (105.481 euro l’importo medio); segue l’Emilia-Romagna con 114.108 domande (9,1%) per 10,2 miliardi (90.233 euro l’importo medio); la terza regione per numero di richieste è il Veneto con 112.869 fascicoli (9,0%) per 11,6 miliardi (102.579 euro l’importo medio). Per trovare la prima regione meridionale bisogna arrivare fino al settimo posto della classifica e si incontra la Campania: le richieste sono 93.651 (7,5%) per 7,1 miliardi (75.066 euro l’importo medio); subito dopo, restando sempre al Sud, si trova prima la Sicilia – con 81.896 domande (6,5%) per 4,1 miliardi (50.464 euro l’importo medio) – e poi la Puglia, con 74.947 domande (6,0%) per 4,7 miliardi (63.428 euro l’importo medio). Diciannovesima posizione per il Molise con 5.599 richieste pari allo 0,4% del totale e 287 milioni complessivi (51.261 l’importo medio). Quattro regioni hanno fatto la parte del leone: Lombardia (17,6%), Emilia-Romagna (9,1%), Veneto (9,0%) e Lazio (8,8%).

Per quanto riguarda i prestiti fino a 30.000 euro, finora le domande presentate sono state 975.102 per complessivi 19,1 miliardi di euro e un importo medio di 19.582 euro. Anche in questo caso, il maggior numero di richieste in banca è arrivato in Lombardia: 165.279 domande per 3,3 miliardi (20.286 euro l’importo medio). Al secondo e terzo posto, Emilia-Romagna e Lazio con 88.494 (9,1%) e 88.811 (9,1%) domande per 1,7 e 1,8 miliardi (19.510 euro e 19.926 euro gli importi medi). Campania (75.477 richieste pari al 7,7% del totale), Sicilia (66.184, 6,8%) e Puglia (63.373, 6,5%) occupano il settimo, ottavo e nono posto nella graduatoria con domande di crediti per 1.5 miliardi, 1,2 miliardi e 1,2 miliardi. Diciottesima posizione per il Molise con 4.854 richieste pari allo 0,5% del totale e 89 milioni complessivi (18.423 l’importo medio). Anche per i “30.000” euro, nelle solite quattro regioni risulta la fetta maggiore di richieste: Lombardia (16,9%), Emilia-Romagna (9,1%), Lazio (9,1%) e Veneto (8,1%) hanno quasi la metà delle operazioni (44,4%).

RISCHIO USURA NEL MEZZOGIORNO

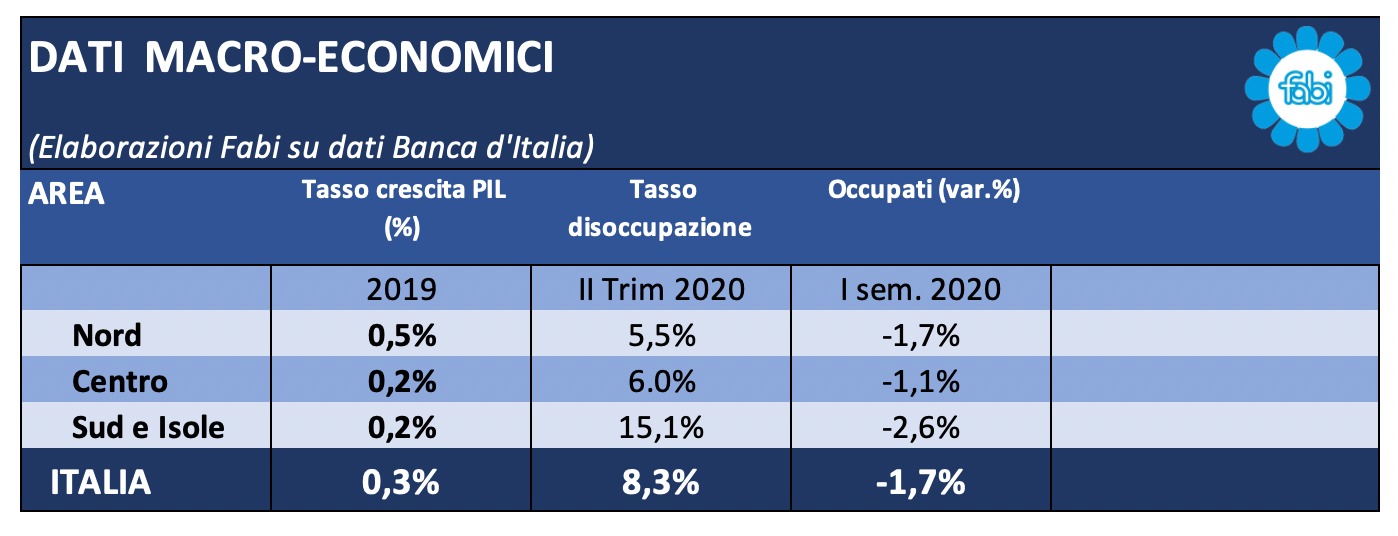

Nel contesto della pandemia Covid-19, anche i dati socioeconomici di base suggeriscono che il rischio usura potrebbe tornare ad affacciarsi in maniera decisa nei territori con maggiore fragilità economica e impongono di mantenere alta l’attenzione. In un momento di grave crisi economica come quella che l’Italia sta vivendo le famiglie e imprese delle regioni meridionali del Paese subiscono infatti una persistente riduzione di crescita, ricchezza e credito, più marcata rispetto alle aree del Centro-Nord.

IL MERCATO DEL LAVORO

I dati riferiti al mercato del lavoro, reddito e credito dimostrano come la mancanza di “misure dedicate” sia stata determinante nel rallentamento dell’economia meridionale che è stata più accentuata rispetto al Nord e al divario di natura economica si è affiancato quello di natura sociale. Il rallentamento nella crescita del Pil ha coinvolto – nel corso del 2019 – sia il Mezzogiorno sia il Centro Italia. È invece estremamente marcato il divario riconducibile al mercato del lavoro dove, nelle zone meridionali del Paese, si registra un dato più che doppio rispetto al Centro e Nord Italia.

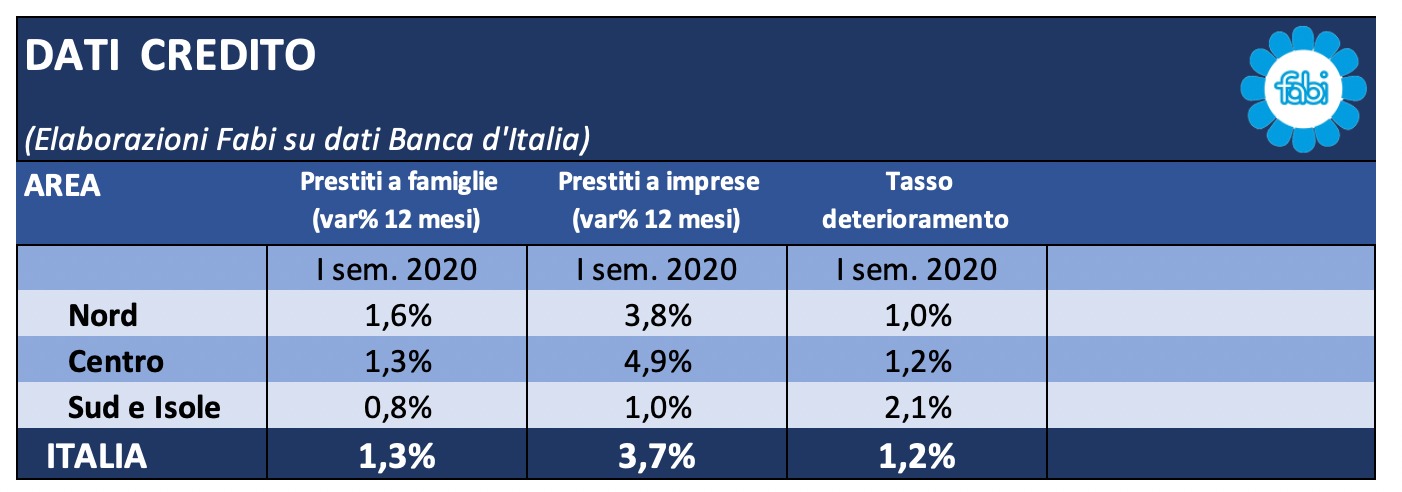

I PRESTITI

Non mancano differenze sostanziali anche nel comparto dei prestiti, con maggiore enfasi nel settore delle imprese che risultano maggiormente soffrire nelle aree meridionali del Paese e dove il credito al sistema produttivo è ancora in caduta rispetto al resto del Paese. A fronte di una crescita del 3,8% nelle zone settentrionali, le regioni del Sud hanno usufruito di un minor sostegno del sistema creditizio. La differenza risulta ancora più evidente se il raffronto è fatto con il Centro Italia: lo scarto del 4% rappresenta un evidente freno al sostentamento e alla crescita del tessuto imprenditoriale dell’area Sud.

LA RISCHIOSITÀ DEL CREDITO

Passando alla rischiosità del credito, sia per le famiglie che per le imprese il tasso di deterioramento dei prestiti continua a migliorare rispetto al passato ma con differenze tra Nord e Sud. Il Covid potrebbe spingere in futuro la crescita dei crediti deteriorati ma in questa fase emergenziale i picchi registrati solo in alcune aree geografiche del nostro Paese. Nonostante la “diga” delle moratorie, i dati dimostrano che anche la qualità del credito del tessuto economico meridionale ha risentito maggiormente del momento di debolezza dell’economia e si è rilevata più reattiva a variazione del ciclo economico. Dall’analisi settoriale sui tassi di deterioramento del credito, emergono, infatti, differenze tra Il dato medio a livello nazionale – che si attesta sull’1,2% – e i valori maggiori che interessano i territori della Calabria, Campania, Sicilia, Abruzzo e Puglia e le aziende operanti nei settori dell’edilizia e nei servizi dove raggiungono anche il 4,2%. A pesare sul dato di queste regioni è anche il comparto famiglie, dove a fronte di una media nazionale dell’1,0%, la rischiosità rimane su livelli più alti per Campania, Molise, Sicilia e Calabria (valore medio 1,4%).

ANTIRICICLAGGIO E USURA: L’ESPOSIZIONE ALLA “CRIMINALITÀ ECONOMICA” È ELEVATA

MA I PRESIDI IN BANCA SONO EFFICACI

Laddove la porta d’accesso al credito continua a contenersi, è quella dell’usura a spalancarsi e l’allarme è rimarcato dalla mappatura territoriale delle segnalazioni sospette di riciclaggio degli intermediari finanziari. Ancora una volta i dati dimostrano che le opportunità che la crisi rischia di offrire alla criminalità sono in crescente aumento nelle aree del paese a maggior fragilità economico-sociale e vulnerabilità della clientela ma il ruolo che le banche svolgono nella lotta al rischio riciclaggio continua ad essere di estrema importanza. Accanto agli obblighi di adeguata verifica della clientela – che impongono un’approfondita conoscenza della clientela attraverso l’acquisizione di dati e informazioni di natura personale e patrimoniale – le banche sono tenute a valutare costantemente l’operatività della stessa, nonché ad evitare e/o segnalare eventuali operazioni apparentemente lecite o che presentano rischi di infiltrazioni criminali. Tali obblighi riguardano tutto il personale bancario e in particolare, nelle filiali, tutte le lavoratrici e i lavoratori, dal direttore di filiale all’operatore di sportello.

In tutto il sistema finanziario italiano, le segnalazioni di operazioni sospette lavorate dalle banche nei primi sei mesi del 2020 hanno raggiunto la cifra di quasi cinquanta miliardi , di cui il 99% relativo al rischio riciclaggio e il restante 1% al rischio di finanziamento del terrorismo. Ben 381 istituti di credito sono stati interessati dall’invio dei dati alle autorità competenti, confermando che in un momento in cui le attività sommerse continuano a dilagare nel nostro Paese, ma continuano a essere ben presidiate dallo stesso personale bancario, chiamato più che mai a innalzare i presidi del rischio riciclaggio e non solo relativamente alle operazioni allo sportello. Anche in questo ambito, su un ammontare complessivo di 53.027 segnalazioni la maggiore crescita – rispetto al primo semestre del 2019 – di operazioni sospette è concentrata nelle regioni come Campania (7.078), Lazio (6.759) Calabria (1.608), seguite da Puglia (3.292) e Sardegna (835). In rapporto alla popolazione, a livello provinciale sono Milano (5.223), Napoli (4.680), Roma (5.992) e a seguire Caserta (1.088) e Prato (411) a collocarsi nelle prime posizioni. Il bisogno disperato di liquidità di aziende e privati ancora e sempre più in difficoltà corre il rischio, ancora una volta, di fare spazio a circuiti economici poco legali e a un sistema finanziario alternativo chiamato usura.

LA RIPARTIZIONE DEI PRESTITI GARANTITI DALLO STATO

Loading...

Loading...