Questo sito web utilizza i cookie per offrirti la migliore esperienza utente possibile. Le informazioni sui cookie vengono memorizzate nel tuo browser e svolgono funzioni come riconoscerti quando torni sul nostro sito web e aiutare il nostro team a capire quali sezioni del sito web ritieni più interessanti e utili.

INTERESSI SUI MUTUI PIÙ ALTI NEL MEZZOGIORNO E NELLE ISOLE

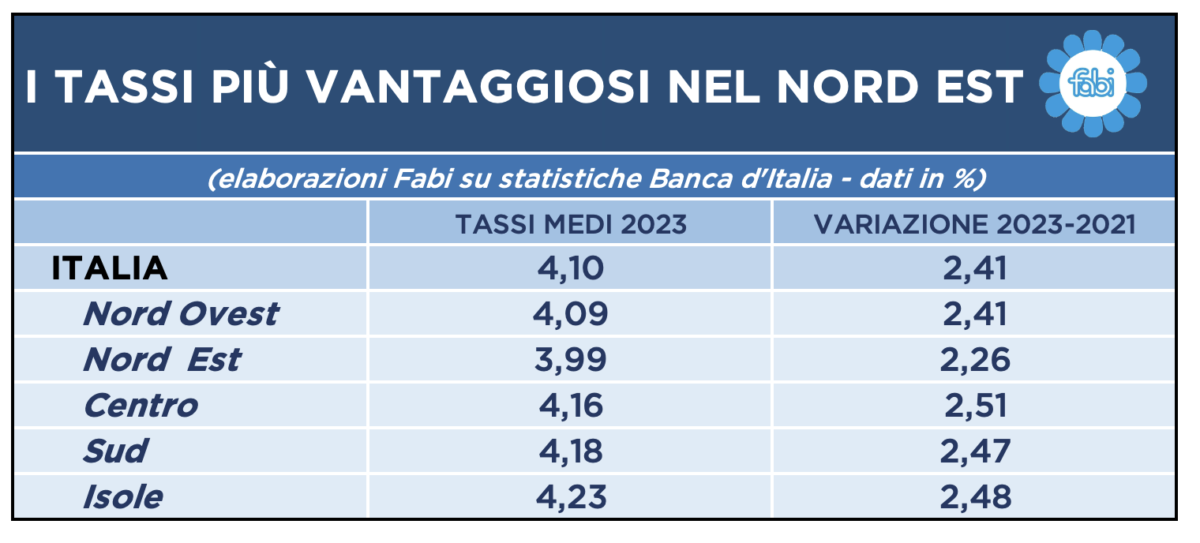

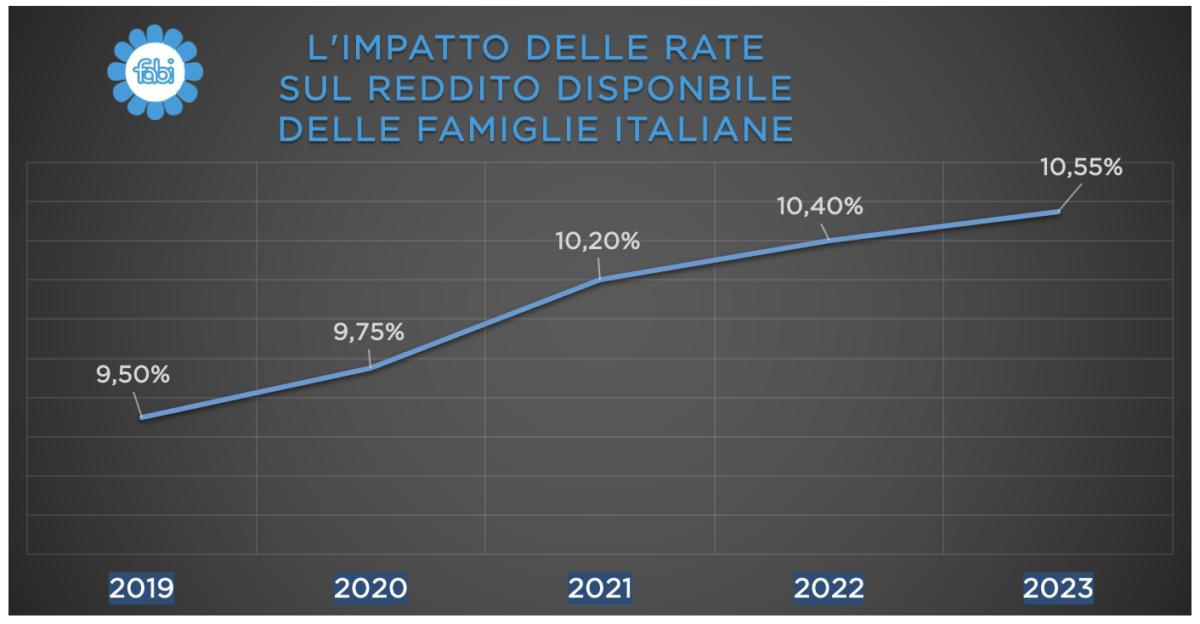

Fabi Analisi&Ricerche. I tassi medi praticati dalle banche sono più cari per le famiglie italiane che vivono in Abruzzo, Basilicata, Calabria, Campania, Molise e Puglia (4,18%) e quelle che risiedono in Sardegna e Sicilia (4,23%) rispetto alla media nazionale del 4,1%. Nelle regioni settentrionali, le condizioni di accesso al credito per acquistare immobili sono più favorevoli rispetto al resto del Paese: 4,09% nel Nord Ovest (Liguria, Lombardia, Piemonte e Valle d’Aosta) e 3,99% nel Nord Est (Emilia Romagna, Friuli Venezia Giulia, Trentino Alto Adige e Veneto). Nel Centro (Lazio, Marche, Toscana e Umbria) gli aumenti più significativi negli ultimi due anni con uno spread di 251 punti. Pesano alcuni fattori di rischio, maggiori nel Mezzogiorno e nelle isole. In arrivo uno shock finanziario per le famiglie col tasso Bce portato al 4,25%. Il peso dei debiti sul reddito disponibile dal 9,5% del 2019 al 10,5% del 2023.

Fabi Analisi&Ricerche. I tassi medi praticati dalle banche sono più cari per le famiglie italiane che vivono in Abruzzo, Basilicata, Calabria, Campania, Molise e Puglia (4,18%) e quelle che risiedono in Sardegna e Sicilia (4,23%) rispetto alla media nazionale del 4,1%. Nelle regioni settentrionali, le condizioni di accesso al credito per acquistare immobili sono più favorevoli rispetto al resto del Paese: 4,09% nel Nord Ovest (Liguria, Lombardia, Piemonte e Valle d’Aosta) e 3,99% nel Nord Est (Emilia Romagna, Friuli Venezia Giulia, Trentino Alto Adige e Veneto). Nel Centro (Lazio, Marche, Toscana e Umbria) gli aumenti più significativi negli ultimi due anni con uno spread di 251 punti. Pesano alcuni fattori di rischio, maggiori nel Mezzogiorno e nelle isole. In arrivo uno shock finanziario per le famiglie col tasso Bce portato al 4,25%. Il peso dei debiti sul reddito disponibile dal 9,5% del 2019 al 10,5% del 2023.

LE DIFFERENZE TERRITORIALI SUI TASSI

INTERESSI PIÙ ALTI NEL MEZZOGIORNO E NELLE ISOLE

COMPRARE CASA COL MUTUO COSTA MENO AL NORD

I tassi medi praticati dalle banche sono più cari per le famiglie italiane che vivono in Abruzzo, Basilicata, Calabria, Campania, Molise e Puglia (4,18%) e quelle che risiedono in Sardegna e Sicilia (4,23%) rispetto alla media nazionale del 4,1%. Nelle regioni settentrionali, le condizioni di accesso al credito per acquistare immobili sono più favorevoli rispetto al resto del Paese: 4,09% nel Nord Ovest (Liguria, Lombardia, Piemonte e Valle d’Aosta) e 3,99% nel Nord Est (Emilia Romagna, Friuli Venezia Giulia, Trentino Alto Adige e Veneto). Nel Centro (Lazio, Marche, Toscana e Umbria) gli aumenti più significativi negli ultimi due anni con uno spread di 251 punti. Pesano alcuni fattori di rischio, maggiori nel Mezzogiorno e nelle isole. In arrivo uno shock finanziario per le famiglie col tasso Bce portato al 4,25%. Il peso dei debiti sul reddito disponibile dal 9,5% del 2019 al 10,5% del 2023. Case, automobili, elettrodomestici: quanto costa oggi comprare a rate

Italia divisa in due sul costo dei prestiti per comprare casa: mutui meno cari al Nord e interessi alle stelle nel Mezzogiorno e nelle Isole. I tassi praticati dalle banche sono infatti più “salati” per le famiglie italiane che vivono nel Sud (Abruzzo, Basilicata, Calabria, Campania, Molise e Puglia) oltre che in Sardegna e Sicilia: chi risiede in quelle due aree geografiche del Paese, infatti, paga rate mediamente più alte rispetto a chi abita nel resto d’Italia. Nelle Isole, la media dei tassi d’interesse è del 4,23% e nel Mezzogiorno è al 4,18%, contro il 4,10% del dato nazionale.

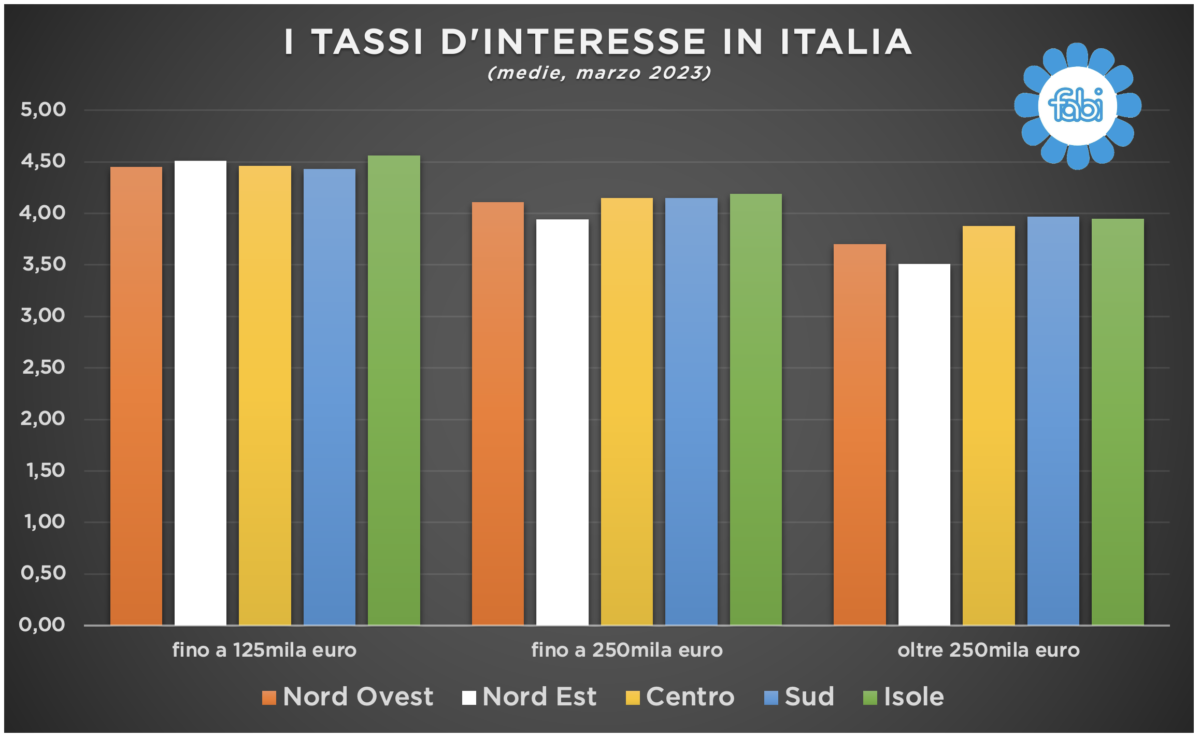

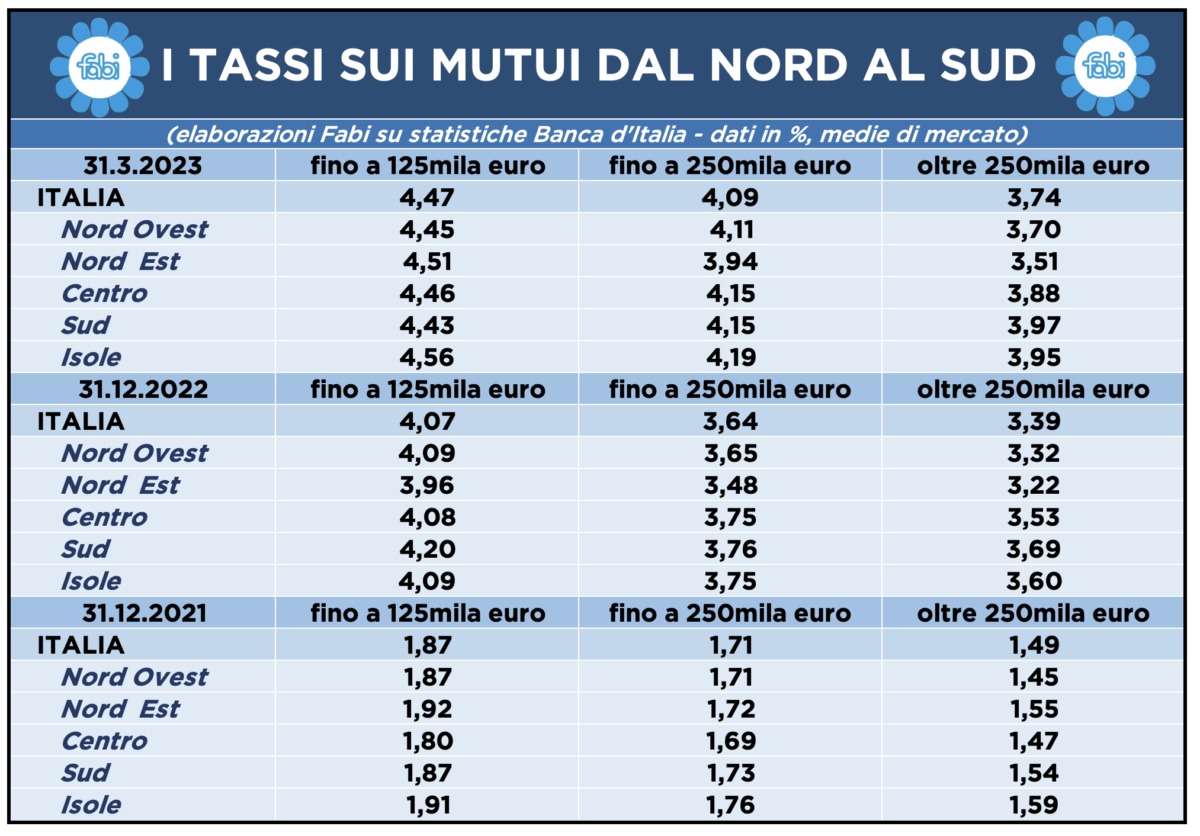

Una penalizzazione, legata anche ad alcuni fattori di rischio, maggiori in alcuni territori, che si aggiunge a quella che sta colpendo indiscriminatamente tutti gli italiani, costretti a far fronte, negli ultimi 12 mesi, durante i quali il costo del denaro è stato portato, con nove rialzi, dallo zero al 4,25%, ad aumenti vertiginosi delle rate dei mutui. Rispetto alle condizioni di finanziamento esistenti a fine 2021, le famiglie più penalizzate dai ritocchi sui tassi, sono concentrate nelle aree del Paese meridionali e centrali (Lazio, Marche, Toscana e Umbria) dove i tassi hanno subìto incrementi più ampi: la variazione più rilevante, fra il 2021 e il 2023, si è registrata nelle regioni del Centro con uno spread di 251 punti e gli interessi arrivati al 4,16% medio, nelle Isole la variazione è stata di 248 punti e al Sud di 247. Le famiglie residenti nelle aree settentrionali godono, invece, di condizioni sui mutui più favorevoli e hanno patito meno, rispetto al resto del Paese, gli effetti della politica monetaria della Banca centrale europea: nel Nord Ovest (Liguria, Lombardia, Piemonte e Valle d’Aosta) la media dei tassi è pari al 4,09%, con uno spread, rispetto a due anni fa, di 241 punti; nel Nord Est (Emilia Romagna, Friuli Venezia Giulia, Trentino Alto Adige e Veneto), invece, i tassi medi sono quelli più bassi d’Italia, cioè 3,99%, e l’aumento è pari a 226 punti rispetto al 2021. Il quadro dei tassi mostra alcune differenze, rispetto alle medie, se si analizzano le condizioni praticate dalle banche sulla base della dimensione del finanziamento. Per quanto riguarda la categoria di mutui di importo fino a 125mila euro, i livelli più alti di tassi si riferiscono ai prestiti alle famiglie che risiedono nelle Isole e nelle aree del Nord Est, dove il costo di un mutuo per abitazione ha raggiunto rispettivamente il 4,56% e il 4,51%; in questa fascia la media nazionale è del 4,47% e i tassi sono del 4,46% nel Centro, del 4,45% nel Nord Ovest e del 4,43% nel Sud che, solo per questo tipo di importi, gode di medie più favorevoli. Per la categoria di importo intermedio, compresa tra i 125mila e i 250mila euro, i tassi hanno toccato la punta del 4,19% nelle zone isolane del Paese, nel Sud e nel Centro del 4,15%, nel Nord Ovest del 4,11% e del 3,95% nel Nord Est, contro un livello del 4,09% a livello nazionale. Infine, le condizioni di prestito per importi superiori a 250mila euro (media nazionale pari 3,74%) vedono le regioni del Sud e delle isole ancora penalizzate, con un tasso medio del 3,97% e del 3,95%, mentre nel Centro è pari al 3,88%, nel Nord Ovest del 3,70% e nel Nord Est del 3,51%.

SHOCK FINANZIARIO IN ARRIVO PER LE FAMIGLIE CON IL TASSO BCE AL 4,25%

Già provati da inflazione e rincari delle bollette, le famiglie italiane devono fare i conti con una nuova stangata che si è abbattuta sulle loro tasche: il costo del denaro portato giovedì 27 luglio al 4,25% dalla Banca centrale europea. L’analisi dei tassi per classe dimensionale dei mutui ipotecari rispetto a fine 2021 e 2022 mostra un quadro drammatico, quasi comparabile a uno shock finanziario per gli italiani con mutui a tasso variabile o per quelle persone che intendono ancora acquistare casa. Nel corso di 12 mesi, infatti, la strategia di raffreddamento dell’inflazione da parte della Bce ha surriscaldato il portafoglio delle famiglie italiane indebitate. Per tutte le categorie di importo dei mutui per acquisto di abitazioni, la rincorsa dei prezzi ha seguito l’andamento dei tassi della Bce. Tutti i clienti hanno subìto una crescita in media di 240 punti base, con tassi che hanno avuto una crescita esponenziale e che superano il 4,5% in alcune aree del Paese. Nel mese di marzo 2023, per i mutui fino a 125mila euro il tasso medio sul totale dei prestiti è salito in Italia al 4,47%, al 4,09% per la classe di mutui fino a 250mila euro e, infine, al 3,74% per importi superiori a 250mila euro. Peccato che le stesse famiglie italiane, a fine 2021, pagavano in media un tasso compreso tra l’1,49% dei prestiti superiori a 250mila euro, dell’1,71% per quelli di importo compreso fra 125mila e 250mila euro e l’1,87% per i mutui di importo più contenuto. Si tratta di dati medi, aggiornati a marzo scorso, quando il costo del denaro era ancora al 3,5%: gli ulteriori 0,75 punti “aggiunti” nei messi successivi comporteranno gioco-forza nuovi incrementi degli interessi applicati ai mutui su tutto il territorio nazionale, rendendo ancora più grave la fotografia scattata. Sul mercato, oggi, i tassi dei mutui hanno già ampiamente superato, in alcuni casi, la soglia del 6%.

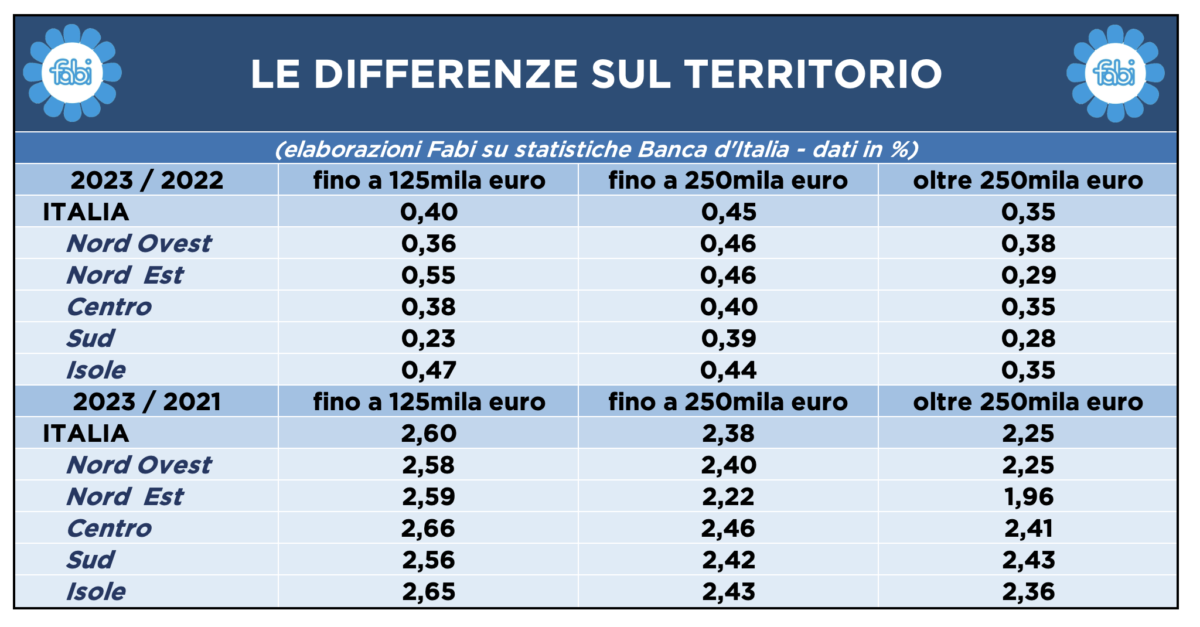

MAGGIORI RINCARI AL CENTRO, IL NORD EST MENO PENALIZZATO DAGLI AUMENTI

Quello che è accaduto con il rimbalzo dei tassi non è stato omogeneo in tutte le zone geografiche del Paese, con il Centro che appare l’area del Paese afflitta dai maggiori rincari e il Nord Est, invece, meno penalizzato dagli aumenti. Rispetto a fine anno 2022, il differenziale dei tassi in Italia è arrivato a toccare punte di 40 punti base, per la classe di mutui di importo contenuta entro i 125 mila euro, fino ad arrivare a 45 punti base per quella inferiore. In alcune aree del Paese, come per le regioni del Nord Est, il differenziale dei tassi si è assestato a 55 punti base (classe fino a 125mila euro) e a 47 punti base per isole (classe fino a 125mila euro). Quanto alle operazioni fino a 250mila euro, gli incrementi più rilevanti si sono riscontrati nel Nord Est e nel Nord Ovest con gli spread che hanno toccato 46 punti base. Infine, per la categoria di importo superiore a 250mila euro, le maggiori differenze si sono riscontrate per le regioni del Centro e del Nord Ovest, con differenziali che hanno toccato i 35 e i 38 punti base.

Rispetto alle condizioni di finanziamento esistenti a fine anno 2021, le famiglie più penalizzate dai ritocchi sui tassi, sono concentrate nelle aree meridionali e centrali del Paese dove il costo del denaro ha subìto incrementi più ampi. In particolare, il Centro dell’Italia è l’area geografica che presenta la situazione più disastrata, con un aumento maggiore di 266 punti base per i finanziamenti di importo fino a 125 mila euro, 246 punti base per quelli compresi fino all’importo di 250mila euro e 241 punti base per i mutui di importo superiore. Analoga situazione per le famiglie del Sud, dove lo scarto più basso si è registrato per la sola classe di mutui di importo fino a 250mila euro, con un differenziale pari a 242 punti base, mentre il differenziale più ampio si è registrato nella categoria di mutui fino a 125mila euro, con 256 punti base mentre nella categoria riferita ai mutui fino oltre 250mila euro il differenziale è stato pari a 243 punti base. Nel ranking delle famiglie, quelle del Nord Est hanno subìto gli effetti del rialzo del costo del denaro con un’intensità minore rispetto al resto del Paese: in quest’area il differenziale di tasso ha sfiorato quota 250 punti base per la sola classe di importo oltre 250mila euro, mentre per le altre categorie di mutui il differenziale si è attestato tra i 222 (fino a 125mila euro) e i 259 (fino a 250mila euro) punti base.

SILEONI: «DIFFERENZE SUI MUTUI LEGATE AD ALCUNI FATTORI DI RISCHIO.

CONTRO L’INFLAZIONE STIPENDI PIÙ ALTI E SANZIONI SU CHI SPECULA COI PREZZI»

«Le differenze territoriali sul costo dei mutui dipendono da alcuni fattori di rischio: il Sud e le Isole sono, purtroppo, più indietro economicamente rispetto al Nord. I numeri dei fallimenti di imprese o di difficoltà economica sono numericamente più rilevanti e le famiglie faticano a pagare le rate dei prestiti e dei mutui. Per le banche il fattore rischio quindi è maggiore, anche se in questi ultimi tempi c’è più disponibilità da parte degli istituti di credito e più sensibilità rispetto a prima ai problemi di famiglie e imprese. La politica monetaria attuata negli ultimi 12 mesi dalla Banca centrale europea per contrastare la repentina crescita dell’inflazione non sta portando ai risultati sperati, quantomeno rispetto ai tempi. L’inflazione calerà solo a partire dal prossimo anno e probabilmente la soglia del 2%, che la stessa Bce ha come obiettivo sin dalla nascita dell’area euro, secondo il parere di molti esperti e banchieri, sarà difficile da raggiungere di nuovo in futuro. Il ciclo economico ha subìto importanti cambiamenti strutturali negli ultimi anni e, forse, dobbiamo abituarci a livelli diversi per il futuro, magari leggermente più alti. In ogni caso, l’inflazione, oggi, che è principalmente figlia della speculazione internazionale, in particolare sulle materie prime e sull’energia, si combatte, a mio giudizio, anche con altri strumenti. Il primo è l’aumento degli stipendi e nel settore bancario abbiamo appena avviato il negoziato con l’Abi per il rinnovo del contratto nazionale di 280.000 lavoratrici e lavoratori chiedendo alle banche 435 euro di incremento medio mensile da distribuire in più rate per tutta la durata del prossimo contratto; ma in Italia altri 7 milioni di lavoratori hanno i contratti scaduti e vanno tutti rinnovati con riconoscimenti economici adeguati al nuovo costo della vita. Il secondo strumento da utilizzare per contenere l’inflazione si basa su un maggior controllo dei prezzi da parte delle istituzioni, sia italiane sia europee, accompagnando le verifiche con l’introduzione di sanzioni a carico di chi specula causando danni economici alle famiglie e sta aumentando il disagio sociale» commenta il segretario generale della Fabi, Lando Maria Sileoni.

GLI INTERESSI PIÙ ALTI “MANGIANO” UN PUNTO DI REDDITO DISPONIBILE

IL PESO DEI DEBITI DAL 9,5% DEL 2019 AL 10,5% DEL 2023

Un punto percentuale degli stipendi delle famiglie italiane “mangiato” dai tassi d’interesse sui debiti, dai mutui ai prestiti fino al credito al consumo. La quota delle rate rispetto al reddito disponibile è passata dal 9,50% del 2019 al 10,55% di marzo scorso e, visti i successivi aumenti del costo del denaro, questa percentuale, è destinata salire: aumenterà ancora l’incidenza della spesa per interessi sul reddito disponibile. Del resto, la calda estate dei tassi è ormai nel pieno e se c’è ancora spazio per porre fine alla corsa sfrenata verso l’alto, non si fa più in tempo a correre ai ripari dall’erosione del reddito. Se, infatti, il peso degli interessi continua a togliere il fiato a chi deve rimborsare un debito a tasso variabile e inibisce chi deve accenderne uno nuovo, con l’aumento del costo del denaro le famiglie rischiano di diventare sempre più poveri. L’analisi dell’andamento della spesa per gli interessi delle famiglie italiane negli ultimi anni non si esaurisce solo in un aumento delle rate ma restituisce qualcosa di molto più grave. Solo alla fine dei primi tre mesi del 2023 il costo del debito ha raggiunto una percentuale pari al 10,55% rispetto al reddito disponibile, a fronte del 9,50% di fine 2019. Nei cinque anni osservati, si rileva una progressiva salita di questo indicatore che nel 2020 era al 9,75%, nel 2021 al 10,20% e nel 2022 al 10,40%. Nell’arco temporale in esame, il conflitto aperto tra la Banca centrale europea e l’inflazione ha quindi “mangiato” un punto di reddito disponibile delle famiglie italiane e, se le cattive notizie non sono finite, le decisioni di politica monetaria non smetteranno di incidere sul benessere delle famiglie italiane e di lasciare importanti cicatrici finanziarie.

CASE, AUTOMOBILI ED ELETTRODOMESTICI

QUANTO COSTA COMPRARE A RATE

COL COSTO DEL DENARO AL 4,25%

Quanti sono i mutui erogati dalle banche italiane? E a quanto ammonta il credito al consumo? Quante sono le famiglie indebitate? E come sono cambiate le rate dei vari tipi di finanziamento alla luce dell’aumento del costo del denaro dalla Banca centrale europea, con 9 rialzi in 12 mesi? Giovedì 27 luglio è stato deliberato un nuovo aumento di un quarto di punto percentuale, portando il tasso base dal 4% al 4,25%. Ecco alcuni dati e previsioni su come è cambiato il credito alle famiglie del nostro Paese e come potrebbero evolvere i tassi d’interesse. Con il nono rialzo del costo del denaro in 12 mesi, saranno inevitabili ulteriori innalzamenti dei tassi d’interesse su tutti i tipi di finanziamento.

Le famiglie indebitate, in Italia, sono 6,8 milioni, pari a circa il 25% del totale: di queste, 3 milioni e mezzo hanno un mutuo per l’acquisto di una casa. Nel corso del 2022, i tassi di interesse sui prestiti sono notevolmente aumentati e nuovi incrementi sono scontati con il costo del denaro ulteriormente aumentato al 4,25 per cento. Comprare un’automobile a rate, per esempio un modello da 25.000 euro, potrebbe costare, nel caso di un finanziamento decennale a un tasso del 13,65%, oltre 9.800 euro in più rispetto al 2021.

Per quanto riguarda i nuovi mutui, le rate di quelli a tasso fisso sono destinate a raddoppiare nel corso del 2023, mentre per quelli a tasso variabile il “rimborso” mensile dovrebbe salire del 60-70%. Più nel dettaglio, per un mutuo a tasso fisso da 200.000 euro di 25 anni (il tasso medio applicato dalle banche potrebbe essere superiore al 6%), la rata mensile sarà di 1.341 euro; per un prestito da 100.000 euro, sempre di 25 anni, col tasso al 5,6%, la rata mensile sarà, invece, di 627 euro. Quanto ai vecchi mutui, invece, nessuna differenza per quelli a tasso fisso, mentre le rate di quelli a tasso variabile hanno subìto aumenti fino al 75%.

I PRESTITI DELLE BANCHE ALLE FAMIGLIE

- Il valore complessivo dei mutui per l’acquisto di abitazioni ammontava, a fine aprile 2023, a 437 miliardi di euro, in crescita di circa 62 miliardi rispetto a fine 2017 (+14%). Sul totale di 437 miliardi erogati, circa un terzo, cioè 147 miliardi, è a tasso variabile e i restanti 290 miliardi sono a tasso fisso

- Sul totale di 25,7 milioni di famiglie italiane, quelle che hanno un mutuo sono circa 3,5 milioni, su un totale di 6,8 milioni di cittadini indebitati anche con altre forme di finanziamento, come il credito al consumo e i prestiti personali.

- Tra credito al consumo e prestiti personali, le banche hanno erogato 251,2 miliardi di euro di prestiti ai cittadini, in linea con i valori di fine 2017, ma in rallentamento rispetto alla tendenza degli ultimi mesi, segno dell’incidenza negativa dell’aumento dei tassi d’interesse.

L’AUMENTO DEI TASSI BCE E LE RATE DEI MUTUI

- Le rate dei vecchi mutui a tasso fisso, cioè quelli erogati fino alla fine del 2021 / inizio 2022, non cambiano e resteranno intatte fino al termine del piano di rimborso.

- Le rate dei vecchi mutui a tasso variabile sono cresciute fino al 75% in più: vuol dire che chi pagava una rata di circa 500 euro al mese, oggi paga, al mese, 875 euro ovvero 375 euro in più; è molto probabile che, alla luce della decisione di oggi, le rate dei vecchi mutui a tasso variabile possano salire ancora.

- I nuovi mutui a tasso fisso sono passati da un interesse medio di circa 1,8% anche fino a oltre il 6% con le rate mensili che, pertanto, possono risultare, sulla base delle offerte delle banche, anche più che raddoppiate.

- I nuovi mutui a tasso variabile potrebbero arrivare, a breve, in media, verso il 6,5% dallo 0,6% di fine 2021: vuol dire che per un prestito da 150.000 euro della durata di 20 anni la rata mensile sarà di 1.134 euro, ben 469 euro in più (+70,5%) rispetto a quella che si sarebbe ottenuta un anno fa ovvero 665 euro.

SIMULAZIONE MUTUO PRIMA CASA DA 100.000 O 200.000 EURO

- Mutuo 000 euro – tasso fisso 6,3% – durata 25 anni – rata mensile 1.341 euro

- Mutuo 000 euro – tasso fisso 5,6% – durata 25 anni – rata mensile 627 euro

AUTOMOBILE O ELETTRODOMESTICO A RATE: QUANTO PAGO OGGI?

- A fine 2021 il tasso d’interesse medio era dell’8,1%, alla luce della decisione di giovedì 27 luglio, potrebbe arrivare al 13,65%:

- per acquistare un’automobile da 25.000 interamente a rate, con un finanziamento da 10 anni, il costo totale passa da 37.426 euro a 47.272 euro, con una differenza complessiva di 9.850 euro (+26,3%) rispetto ai tassi di fine 2021

- per acquistare una lavatrice da 750 euro interamente a rate, con un finanziamento da 5 anni, il costo totale passa da 942 euro a 1.083 euro, con una differenza complessiva di 141 euro (+15%) rispetto ai tassi di fine 2021.

Loading...

Loading...