Questo sito web utilizza i cookie per offrirti la migliore esperienza utente possibile. Le informazioni sui cookie vengono memorizzate nel tuo browser e svolgono funzioni come riconoscerti quando torni sul nostro sito web e aiutare il nostro team a capire quali sezioni del sito web ritieni più interessanti e utili.

I RISPARMI DELLE FAMIGLIE CON IL COSTO DEL DENARO AL 4,5%

Analisi&Ricerche Fabi. La ricchezza finanziaria è cresciuta di 80 miliardi nel 2023 nei salvadanai 5.216 miliardi, +552 miliardi dal 2019 grazie alle azioni boom di btp, obbligazioni e fondi comuni: +144 miliardi

Analisi&Ricerche Fabi. La ricchezza finanziaria è cresciuta di 80 miliardi nel 2023 nei salvadanai 5.216 miliardi, +552 miliardi dal 2019 grazie alle azioni boom di btp, obbligazioni e fondi comuni: +144 miliardi

I RISPARMI DELLE FAMIGLIE CON IL COSTO DEL DENARO AL 4,5%

LA RICCHEZZA FINANZIARIA È CRESCIUTA DI 80 MILIARDI NEL 2023

NEI SALVADANAI 5.216 MILIARDI, +552 MILIARDI DAL 2019 GRAZIE ALLE AZIONI

BOOM DI BTP, OBBLIGAZIONI E FONDI COMUNI: +144 MILIARDI

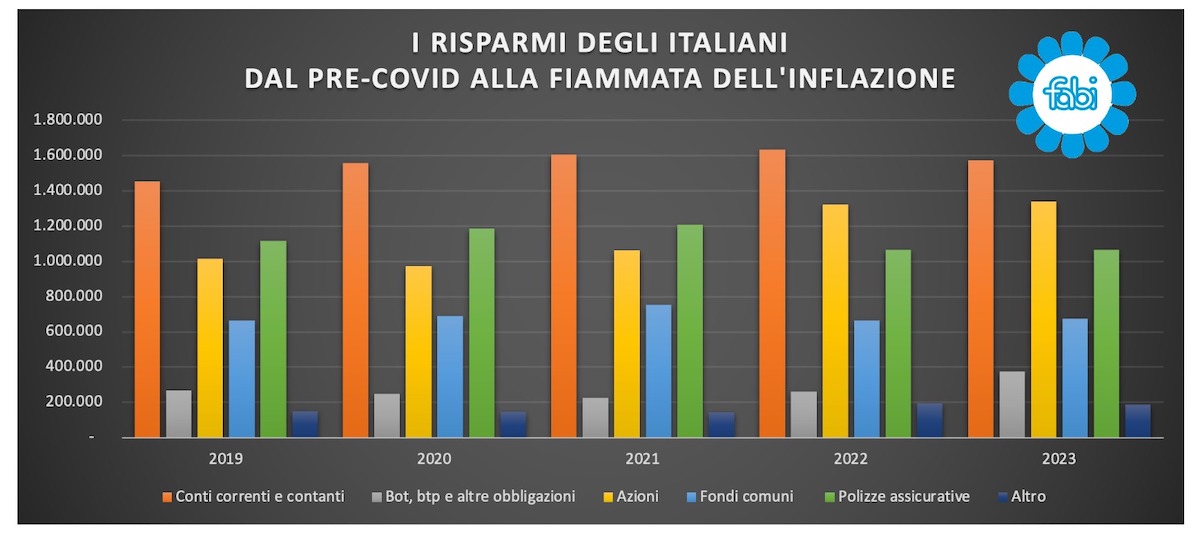

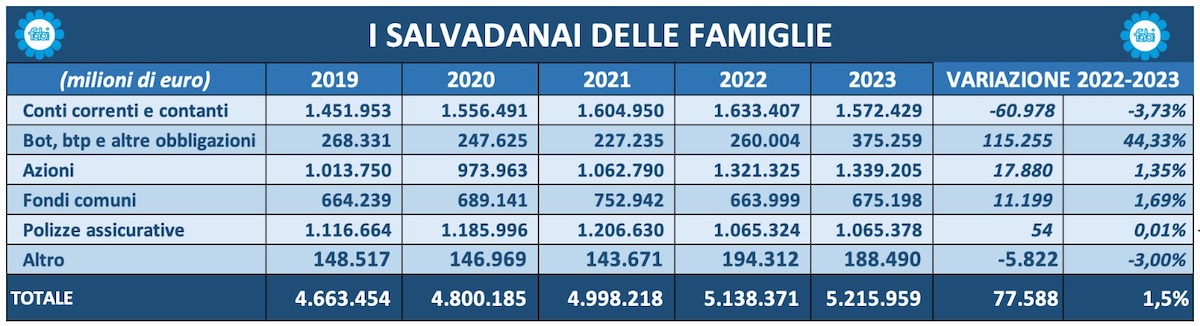

Meno liquidità sui conti correnti, propensione al risparmio intatta, ma ricerca di maggiori rendimenti anche a costo di rischi più elevati. Nel corso del 2023 la ricchezza finanziaria degli italiani è cresciuta di quasi 80 miliardi di euro ed è arrivata a quota 5.216 miliardi, ben 552 miliardi in più rispetto al 2019 ovvero prima della pandemia. Lo scorso anno i depositi bancari si sono asciugati per 61 miliardi. In soli nove mesi, tra azioni, titoli obbligazionari e fondi comuni le famiglie italiane hanno accumulato oltre 144 miliardi in più sotto forma risparmio, con una crescita che si aggira – rispetto al 2022 – a poco meno del 45% circa per i titoli obbligazionari, all’1,69% per i fondi comuni e all’’1,35% per il comparto azionario. Sileoni: «La ricchezza finanziaria delle famiglie equivale a due volte e mezzo il pil italiano e corrisponde a quasi il doppio rispetto al nostro debito pubblico. La ritrovata voglia di guadagni da parte della clientela conferma la centralità della consulenza in banca: 300.000 lavoratrici e lavoratori delle banche che sono sempre al fianco delle famiglie italiane nelle scelte d’investimento».

La lunga stagione di inflazione e tassi di interesse non frena l’attitudine al risparmio degli italiani, ma ne rilancia la fiducia e gli investimenti finanziari. Nel 2023 la ricchezza complessiva delle famiglie italiane ha raggiunto il picco di 5.216 miliardi di euro, rispetto a un dato di fine 2022 pari a 5.138 miliardi di euro. In meno di un anno, sono quasi 80 i miliardi complessivamente accumulati, pari a un incremento dell’1,51%, ma che attesta un cambio di tendenza nelle scelte finanziarie, frutto di minore precauzione ma anche della modesta remunerazione sui depositi bancari. Il dilemma della liquidità e l’appetito per il guadagno fanno sì che il peso del contante che giace nei conti bancari resti però ancora elevato, seppur con un appeal accentuato verso bond e btp che sostiene la diversificazione. Nel 2023, in particolare, la quota di risparmio detenuta sotto forma di depositi e conti correnti, passati dai 1.633 miliardi di fine 2022 ai 1.572 miliardi di settembre scorso, con circa 61 miliardi in meno, equivale ad una riduzione complessiva del 3,73%. Dopo le distanze prese, nel corso degli ultimi anni, da rischi e incertezze di investimenti redditizi, i risparmiatori tornano a guardare con interesse non solo alla profittabilità degli investimenti obbligazionari, ma anche a quella più spinta del comparto azionario. La rilevazione si riferisce ai primi tre trimestri dello scorso anno. In soli nove mesi, tra azioni, titoli obbligazionari e fondi comuni le famiglie italiane hanno accumulato oltre 144 miliardi in più sotto forma risparmio, con una crescita che si aggira – rispetto al 2022 – a poco meno del 45% circa per i titoli obbligazionari, all’1,69% per i fondi comuni e all’’1,35% per il comparto azionario.

In quasi nove mesi, sono i titoli obbligazionari a vincere il primato della crescita con un aumento del 44,3%, pari a 115,2 miliardi aggiuntivi in valore assoluto: il totale degli investimenti in obbligazioni riesce a raggiunge lo stock di 375,2 miliardi nel 2023, rispetto ai 260 miliardi di dicembre 2022. Sempre a settembre 2023, le famiglie possiedono titoli a breve termine per un valore di 27,8 miliardi mentre è pari a ben 347,4 miliardi la fetta di risparmio investita in titoli a medio-lungo termine, con una propensione marcata verso le più lunghe scadenze rispetto all’anno precedente. Alla fine del 2022 il comparto obbligazionario attraeva una contenuta quota di 6,2 miliardi in obbligazioni di breve periodo e 253,8 miliardi in obbligazioni di medio-lungo periodo, con una distribuzione tra le scadenze rispettivamente tra il 2,4% (breve termine) e 97,6% (medio-lungo termine) modificata al 7,4% e 92,6% sul totale.

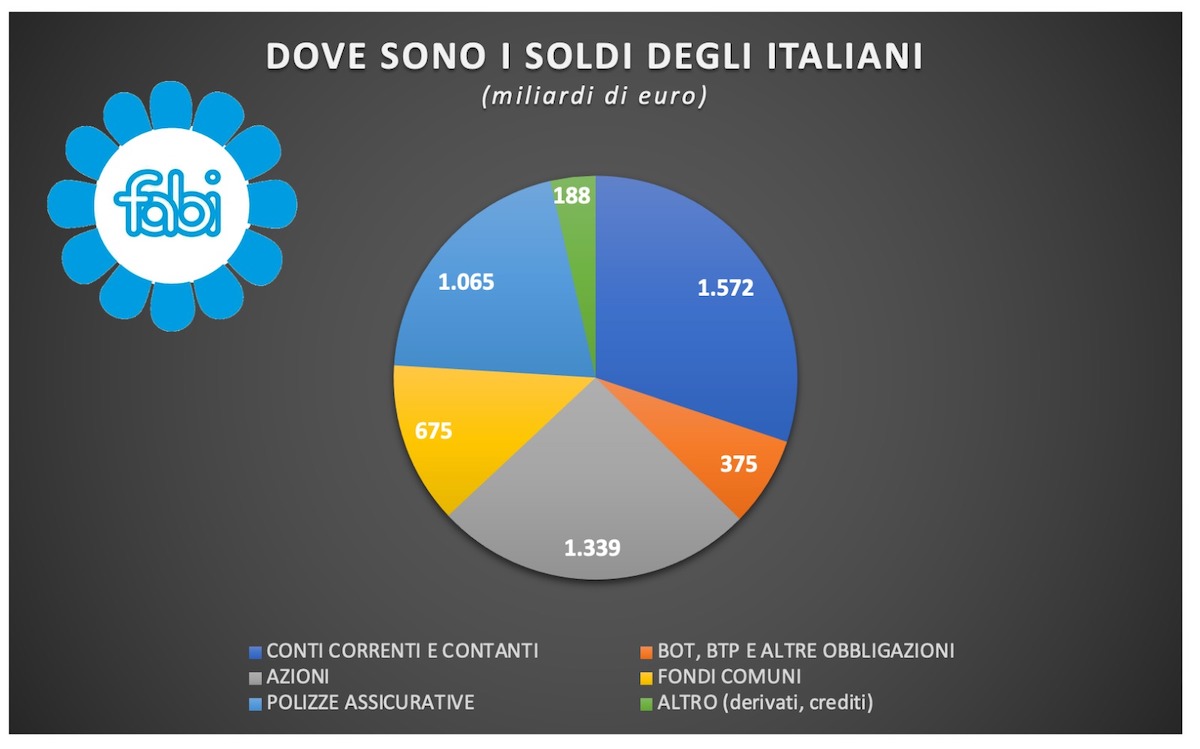

La fotografia completa dei risparmi mostra un saldo più ricco anche per gli investimenti in titoli azionari. L’accelerazione dei mercati che ha caratterizzato soprattutto l’ultima parte del 2023, ha infatti comportato un aumento della ricchezza finanziaria allocata in azioni di ben 20 miliardi in termini di volumi. L’allocazione di risorse accantonate per il comparto si attesta nel 2023 a 1.339 miliardi di euro, confermando una componente importante del portafoglio di impieghi del risparmio come per l’anno precedente (25,7%). Infine, la necessità di limitare l’erosione del valore dei propri risparmi, unito al fabbisogno di mitigare per quanto possibile i rischi legati ad una situazione economica globale ancora incerta mantenendo comunque elevato l’importo complessivo accantonato per le polizze assicurative. Si conferma, anche per il 2023, la scelta di non rinunciare ad allocare una fetta, seppur contenuta, del portafoglio investito nei prodotti assicurativi che si attestano al valore di 1.065 miliardi.

SILEONI: «RISPARMI PARI A DUE VOLTE E MEZZO IL PIL, ESSENZIALI PER CRESCITA PAESE

BANCARI AL FIANCO DELLE FAMIGLIE NELLE SCELTE D’INVESTIMENTO»

«La ricchezza finanziaria delle famiglie, pari a oltre 5.000 miliardi di euro, cresciuta di 500 miliardi dal 2019 al 2023, nonostante il Covid e l’inflazione alle stelle, resta un asset fondamentale per la crescita e lo sviluppo economico del Paese: equivale a due volte e mezzo il pil italiano e corrisponde a quasi il doppio rispetto al nostro debito pubblico. Le banche, perciò, svolgono un ruolo fondamentale nel gestire, preservare e tutelare i risparmi dei loro correntisti, ma anche per indirizzare le scelte di investimento nell’interesse sia della stessa clientela sia nell’ottica dello sviluppo e del benessere collettivo, anche da un punto di vista sociale. Un efficiente impiego di tutte le risorse finanziarie degli italiani, magari utilizzate anche per sostenere gli investimenti privati, potrebbe produrre effetti positivi in misura maggiore ai fondi stanziati con il Piano nazionale di ripresa e resilienza (Pnrr)» commenta il segretario generale della Fabi, Lando Maria Sileoni. «Il ruolo del settore bancario è esercitato quotidianamente da 300.000 lavoratrici e lavoratori delle banche che sono sempre al fianco delle famiglie italiane, consigliando, suggerendo e guidando la clientela a compiere scelte consapevoli per la gestione delle risorse finanziarie. La ritrovata voglia di guadagni da parte della clientela conferma la centralità della consulenza in banca. La nostra categoria è impegnata ogni giorno a rispettare e attuare la Costituzione della Repubblica che fa riferimento proprio alla tutela del risparmio: siamo, in qualche modo, assieme agli addetti di tutto il settore finanziario del Paese, i garanti di quanto stabilito dalla Legge fondamentale dello Stato e, da questo punto di vista, la politica deve avere sempre maggiore attenzione alle prerogative dei bancari italiani» aggiunge Sileoni.

Come cambiano le scelte di investimento e risparmio degli italiani

Dall’era pre-Covid accumulati 552 miliardi in più

Il risparmio è un bene essenziale per lo sviluppo economico del nostro Paese e i dati della ricchezza economica accumulata dalle famiglie italiane nei primi nove mesi del 2023 certificano una maggiore attenzione agli investimenti di natura finanziaria e una crescente propensione a prodotti alternativi ai depositi. La lunga stagione di inflazione e tassi di interesse non ha, infatti, frenato l’attitudine al risparmio degli italiani, ma ne ha rilanciato la fiducia e gli investimenti finanziari, alla riscoperta di una remunerazione più alta. Tra il 2019 e il 2023 in Italia sono stati accantonati 552,5 miliardi di euro dalle famiglie italiane, con un saldo complessivo di ricchezza finanziaria che raggiunge i 5.216 miliardi a settembre 2023 e con un aumento prossimo al 12% nell’arco dei quasi 5 anni. Tale incremento è legato principalmente alla esplosione del valore delle azioni, in aumento di 325,5 miliardi (+32,1%), e delle obbligazioni (compresi bot e btp), in salita di 106,9 miliardi (+39,85%).

Più nel dettaglio, i depositi e i contanti sono passati dai 1.452 miliardi di fine 2019 ai 1.572 miliardi di settembre scorso, con circa 120 miliardi in più lasciati dagli italiani sui depositi e conti correnti, equivalente ad un aumento complessivo dell’8,3%. In quasi un quinquennio il primato della crescita va ai titoli obbligazionari in aumento del 40% circa (pari a 106,9 miliardi accantonati in valore assoluto), che raggiunge lo stock di 375,2 miliardi nel 2023, rispetto ai 268,3 miliardi dei 5 anni precedenti. Sempre a fine 2019, le famiglie possedevano titoli a breve termine per un valore di 1,8 miliardi e 266,5 miliardi in titoli a medio-lungo termine, con una propensione marcata verso le più lunghe scadenze. Nei primi nove mesi del 2023, le stesse detengono circa 27,8 miliardi in obbligazioni di breve periodo e 347,4 miliardi in obbligazioni di medio-lungo periodo, con una modificata distribuzione tra le scadenze rispettivamente tra il 7,4% per quelle di breve periodo e 92,6% per quelle di medio-lungo periodo. La maggior crescita è stata anche registrata nel comparto dei titoli azionari, rimbalzati del 32,1%, in crescita di 325,5 miliardi. In particolare, lo stock di azioni e altre partecipazioni, che nel 2023 è pari al 7,2% del totale della ricchezza) è aumentato di quasi 1 punto e mezzo percentuale rispetto ai livelli del 2019 (5,8%). Al 31 dicembre 2019 le famiglie italiane avevano 1.013,7 miliardi di investimenti in azioni, cifra salita a 1.339,2 miliardi a settembre del 2023. Anche i dati sul risparmio gestito mostrano segnali positivi di maggior interesse rispetto al passato con un dato dei primi nove mesi del 2023 che ha raggiunto i 675,2 miliardi. Da dicembre 2019 i nuovi investimenti in tale comparto hanno subito una crescita totale di 11,2 miliardi di euro e pari all’1,65%.

NEI CONTI CORRENTI IL 30% DEI RISPARMI DEGLI ITALIANI

Nei primi nove mesi del 2023, sono 77,6 i miliardi complessivamente accumulati nelle tasche delle famiglie italiane, pari a un incremento dell’1,51% rispetto a fine 2022, con un cambio di tendenza nelle scelte finanziarie che non sono solo il frutto di minore precauzione, ma anche della modesta remunerazione sui depositi bancari. Il dilemma della liquidità e l’appetito per il guadagno fanno si che il peso del contante che giace nei conti bancari resta però ancora elevato. Depositi e conti correnti rappresentano ancora la fetta più grande della ricchezza accantonata – pari al 30% circa del totale – ma segnali di incoraggiamento agli investimenti arrivano da più fronti.

LA LIQUIDITÀ SUPERA I 1.500 MILIARDI, MA È IN CALO DEL 3,73% RISPETTO AL 2022

A soli tre mesi dalla fine del 2023, la ricchezza detenuta dagli italiani sotto forma di liquidità supera ancora i 1.500 miliardi di euro, ma con un’inversione di tendenza rispetto al passato che tende a sgonfiare depositi e conti correnti. La distanza presa dagli italiani rispetto alla liquidità vale circa 60,9 miliardi in meno rispetto al 2022 ovvero una riduzione del 3,73%, rispetto a una crescita media annua del 4,1% registrata dal 2019. Se, infatti, la pandemia ha plasmato le dinamiche di risparmio favorendo l’extra risparmio e la minore propensione al consumo, il perdurare dell’incertezza e instabilità economica non frena più l’ottimismo delle famiglie italiane e le spinge al cambiamento. Dopo le distanze prese, nel corso degli ultimi anni, da rischi e incertezze di investimenti redditizi, tornano a guardare con interesse non solo alla profittabilità degli investimenti obbligazionari, ma anche a quella più spinta del comparto azionario. In soli tre trimestri, tra azioni, titoli obbligazionari e fondi comuni le famiglie italiane hanno accumulato oltre 144,3 miliardi in più sotto forma risparmio, con una crescita che si aggira – rispetto al 2022 – a poco meno al 45% circa per i titoli obbligazionari, all’1,69% per i fondi comuni e all’1,35% per il comparto azionario. Dati che attestano una ritrovata appetibilità del rischio, seppure contenuta, per il 2023 e la prevalenza di strumenti che, pur non essendo facilmente monetizzabili rispetto ai depositi, rappresentano un segnale di interesse delle famiglie alla remunerazione.

BOND E TITOLI DI STATO FANNO IL PIENO, IN CRESCITA DI 115 MILIARDI

Nel dettaglio, i titoli obbligazionari si sono incrementati di ben 115,2 miliardi nel periodo considerato: rappresentano oggi il 7,2% del portafoglio finanziario complessivo delle famiglie, mentre attraevano circa il 5,8% nel 2019, registrando un incremento dei volumi del 44,3% solo nel corso dei primi nove mesi del 2023. In valore assoluto, è cresciuta in maggior modo la componente degli investimenti obbligazionari a medio-lungo termine, di ben 93,6 miliardi, rispetto a fine 2022, che attesta l’appetibilità e la certezza, in termini di rendimenti, degli strumenti finanziari. Gli investimenti in obbligazioni a breve termine sono cresciuti in meno di un anno di quasi 21,6 miliardi, passando dai 6,2 miliardi ai quasi 27,8 miliardi. La fotografia completa dei risparmi mostra un saldo più ricco anche per gli investimenti in titoli azionari: l’accelerazione dei mercati che ha caratterizzato soprattutto l’ultima parte del 2023, ha infatti comportato un aumento della ricchezza finanziaria allocata in azioni di ben 17,8 miliardi in termini di volumi. L’allocazione di risorse accantonate per il comparto si attesta nel 2023 a 1.339,2 miliardi di euro, confermando una componente crescente del portafoglio di impieghi del risparmio rispetto al passato (25,7%). Le famiglie registrano una partecipazione ai fondi comuni di investimento approssimata al 12,9%, con un valore complessivo che passa dai 663,9 miliardi a fine 2022 ai 675,2 miliardi nei primi nove mesi del 2023. La necessità di limitare l’erosione del valore dei propri risparmi, unito al fabbisogno di mitigare per quanto possibile i rischi legati ad una situazione economica globale ancora incerta mantenendo comunque elevato l’importo complessivo accantonato per le polizze assicurative. Si conferma, anche per il 2023, la scelta di non rinunciare ad allocare una fetta, seppur contenuta, del portafoglio investito nei prodotti assicurativi che si attestano al valore di 1.065,4 miliardi.

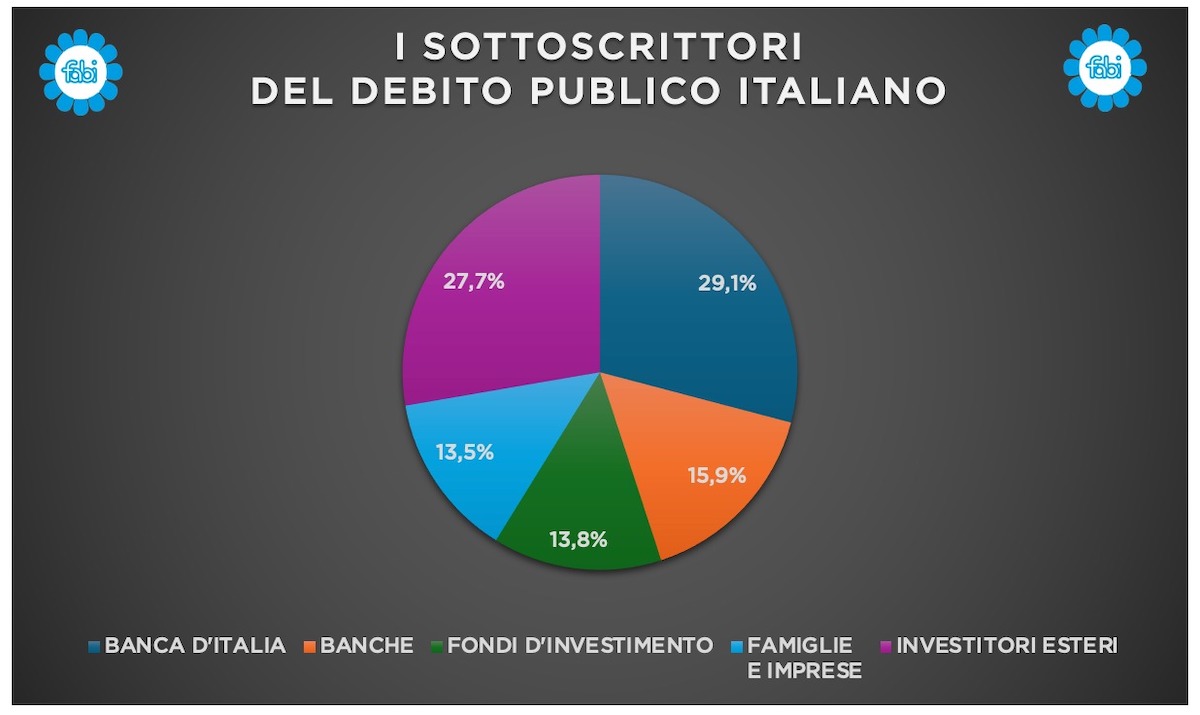

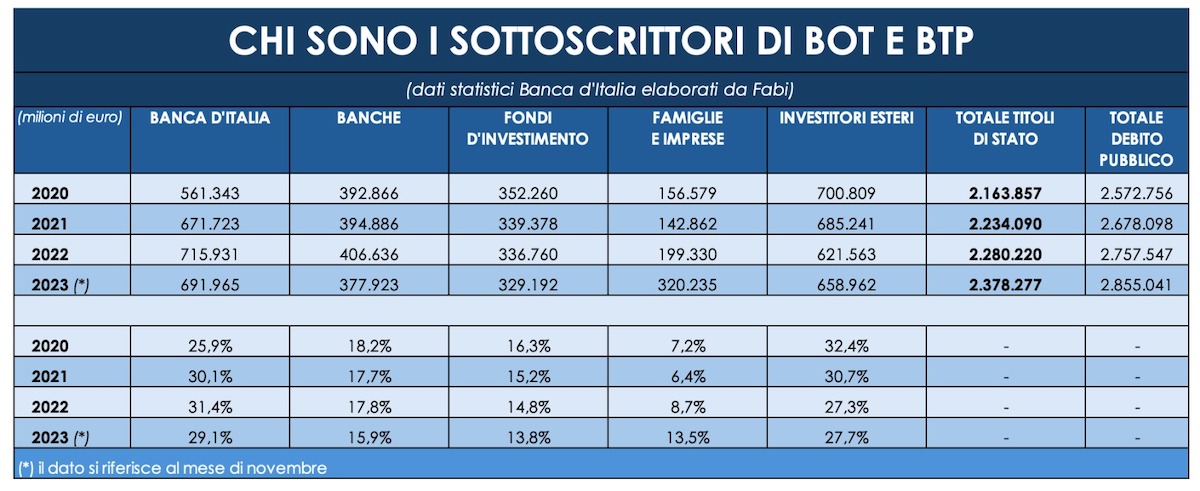

RADDOPPIATI NEGLI ULTIMI 2 ANNI BOT E BTP IN MANO A FAMIGLIE E IMPRESE

Adesso i privati hanno il 13,5% di titoli di Stato in circolazione, gli stranieri calano al 27%

Cresce la quantità di debito pubblico del nostro Paese in mano ai privati, sia famiglie sia imprese. Negli ultimi due anni, infatti, la quota di bot e btp detenuta dai piccoli risparmiatori e dalle aziende è più che raddoppiata e nel corso del 2023 si è assistito a una vistosa accelerazione: a dicembre 2021, con il debito che aveva toccato i 2.572 miliardi, il mercato retail aveva il 6,4% delle obbligazioni emesse dal Tesoro in circolazione, vale a dire 142 miliardi su 2.234 miliardi complessivi di titoli e 2.678 miliardi di debito totale. A fine 2022, con il debito che aveva toccato i 2.757 miliardi, un primo scatto: la percentuale di titoli statali in mano alle famiglie era salita all’8,7% (199 miliardi su 2.280 miliardi di titoli). Ma è nei primi 11 mesi dello scorso anno che, tra Btp Italia e Btp Valore, la corsa delle famiglie e delle imprese a comprare debito pubblico si è fatta più insistente: a novembre (ultimo dato disponibile, quando il debito era arrivato a 2.855 miliardi), i privati avevano il 13,5% di bot e btp, cioè 320 miliardi sui 2.378 miliardi totali di emissioni statali. Nello stesso biennio in esame, il debito italiano nei portafogli degli investitori esteri è passato da 685 miliardi del 2021 ai 658 miliardi del 2023, con la quota calata da 30,7% al 27,3%.

A favorire il successo del debito pubblico hanno contribuito da un lato l’inflazione e dall’altro la scarsa remunerazione dei depositi e dei conti correnti da parte delle banche. Un mix negativo che ha spinto i correntisti a spostare la liquidità e i risparmi su forme più profittevoli di investimento, comunque capaci di assicurare sicurezza e affidabilità. Le emissioni del Tesoro del 2023 si sono inserite in questo scenario e i titoli pubblici hanno riscontrato, perciò, il favore del mercato a cui erano destinati. Su bot e btp, in generale, è probabilmente stata dirottata anche una quota della liquidità che i privati detenevano, per prassi, sui conti correnti (sui quali il tasso d’interesse pagato dagli istituti è in media inferiore all’1%). Nei primi 11 mesi dello scorso anno, dai conti correnti si è registrato un deflusso di circa 150 miliardi, da 1.450 miliardi a 1.300 miliardi. Tale diminuzione è da ascrivere a due fattori: il primo è l’utilizzo delle riserve, soprattutto da parte delle famiglie, ma anche da parte delle imprese, per far fronte da un lato all’aumento dei prezzi e dall’altro all’incremento dei tassi d’interesse sui prestiti, diventati troppo onerosi; il secondo fattore è lo spostamento di una parte della liquidità, su strumenti bancari che assicurano una remunerazione maggiore alla clientela oltre che sui titoli di Stato. Si tratta di una tendenza che verosimilmente proseguirà per tutto il 2024: è assai probabile, infatti, che conti correnti e depositi continuino a ricevere una remunerazione a un tasso inferiore al costo del denaro stabilito dalla Banca centrale europea, ragion per cui i titoli di Stato continueranno a svolgere una funzione di salvaguardia del potere d’acquisto dei risparmi delle famiglie e della liquidità delle imprese: una risposta efficace alla morsa dell’inflazione.

Loading...

Loading...