Questo sito web utilizza i cookie per offrirti la migliore esperienza utente possibile. Le informazioni sui cookie vengono memorizzate nel tuo browser e svolgono funzioni come riconoscerti quando torni sul nostro sito web e aiutare il nostro team a capire quali sezioni del sito web ritieni più interessanti e utili.

QUANTO COSTA COMPRARE A RATE COL COSTO DEL DENARO AL 2,5%

La Bce taglia ancora i tassi. Vantaggi per i mutui: la rata mensile calerà fino a 203 euro rispetto a un anno fa. Negli ultimi sette mesi i prestiti per la casa sono aumentati di 5,3 miliardi di euro. Sale il credito al consumo di 3,1 miliardi, giù i prestiti personali di 4,8 miliardi

La Bce taglia ancora i tassi. Vantaggi per i mutui: la rata mensile calerà fino a 203 euro rispetto a un anno fa. Negli ultimi sette mesi i prestiti per la casa sono aumentati di 5,3 miliardi di euro. Sale il credito al consumo di 3,1 miliardi, giù i prestiti personali di 4,8 miliardi

CASE, AUTOMOBILI, VIAGGI, TV, SMPARTPHONE ED ELETTRODOMESTICI

QUANTO COSTA COMPRARE A RATE COL COSTO DEL DENARO AL 2,5%

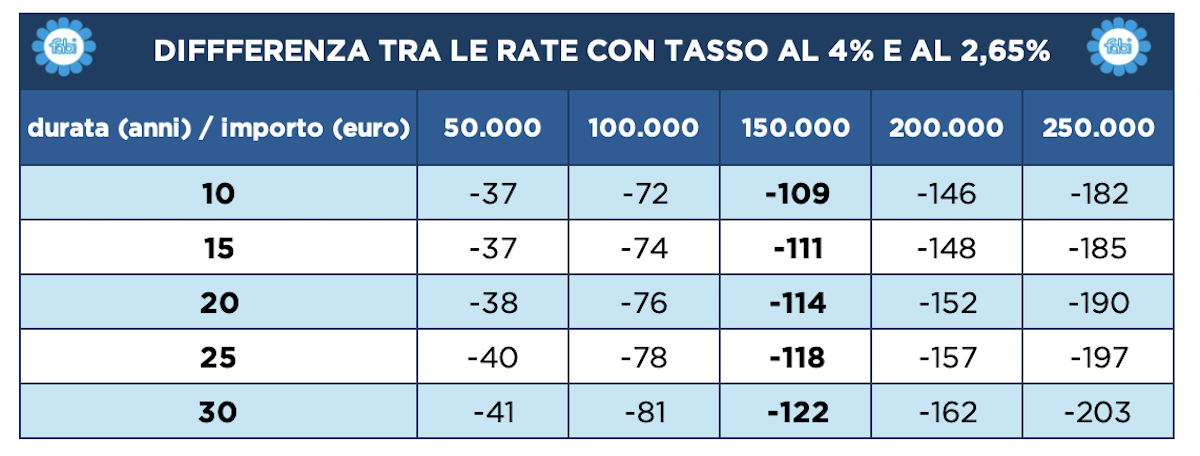

LA RATA MENSILE CALERÀ FINO A 203 EURO RISPETTO A UN ANNO FA

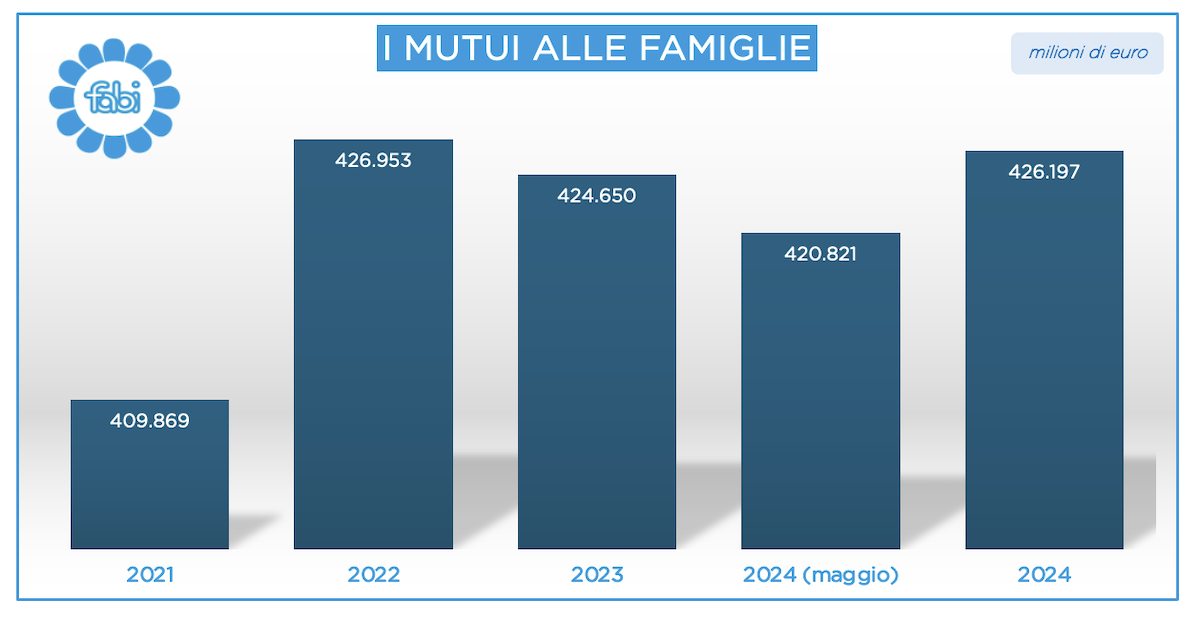

NEGLI ULTIMI SETTE MESI I MUTUI AUMENTATI DI 5,3 MILIARDI DI EURO

SALE IL CREDITO AL CONSUMO DI 3,1 MILIARDI, GIÙ I PRESTITI PERSONALI DI 4,8 MILIARDI

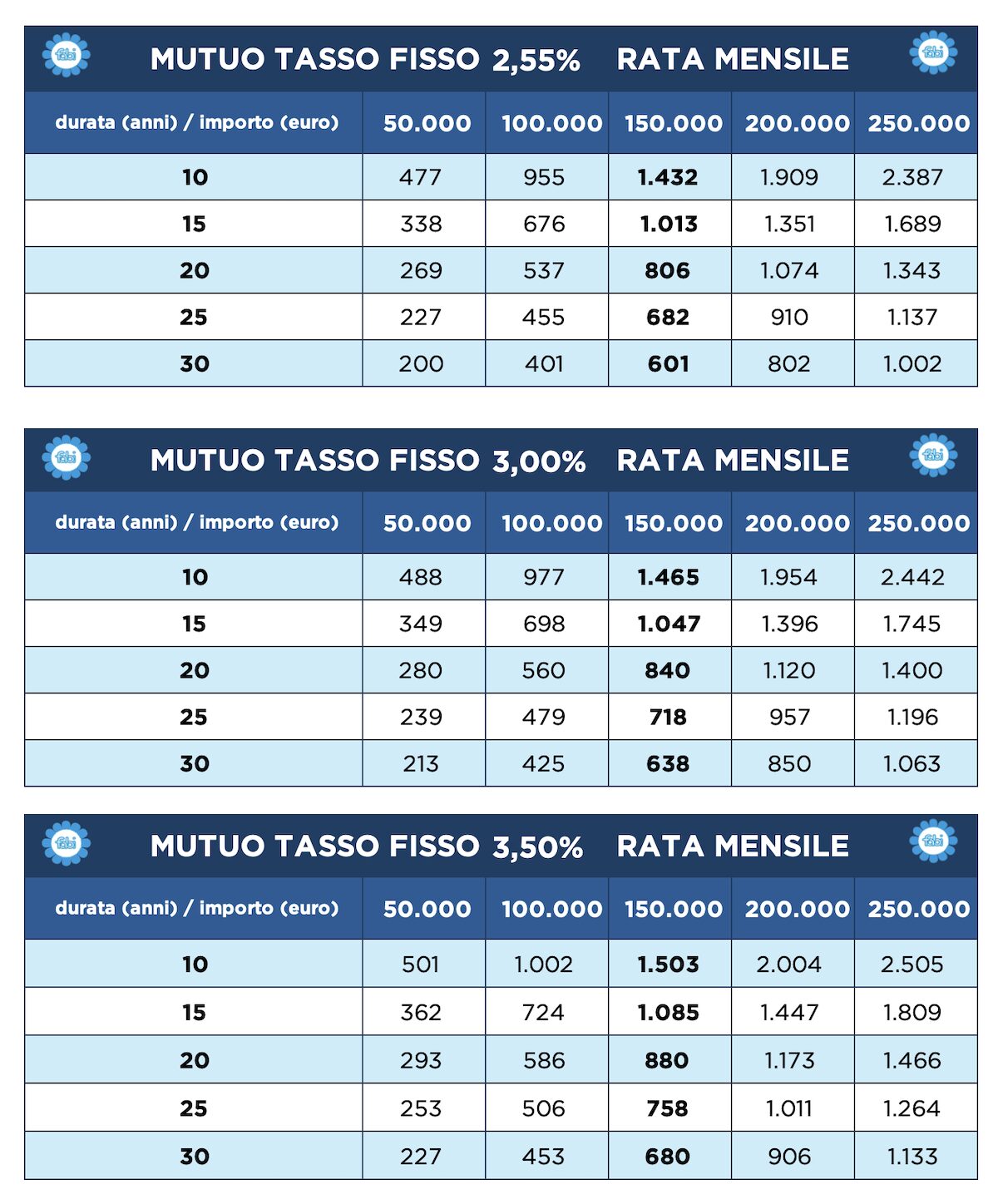

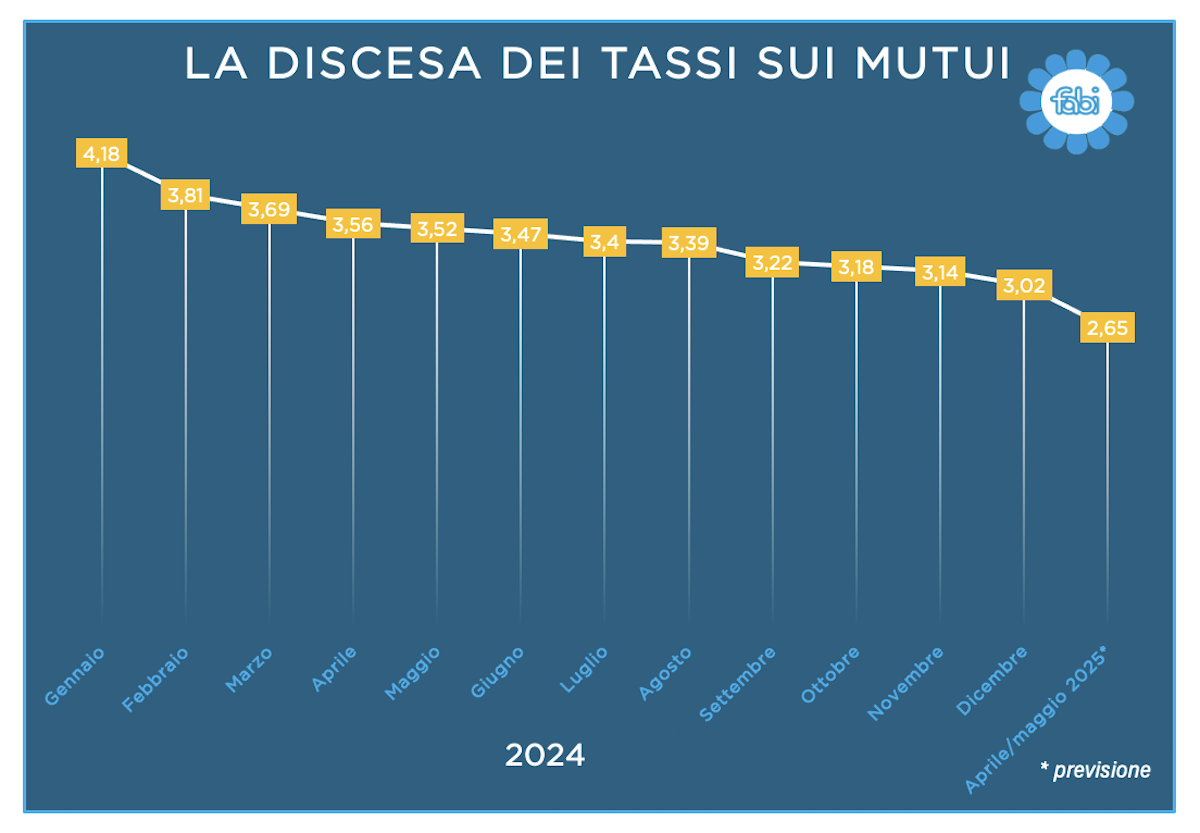

Il nuovo taglio del costo del denaro deciso oggi dalla Bce, dal 2,75% al 2,50%, favorirà la riduzione dei tassi di interesse praticati sui mutui dalle banche alle famiglie. Ne conseguirà un impatto significativo sulle rate dei mutui, con risparmi che variano sulla base dell’importo finanziato e alla durata del prestito. Il tasso fisso medio potrebbe arrivare, a breve, attorno al 2,65%, decisamente più contenuto rispetto al 4% praticato fino a circa un anno fa. L’effetto dell’abbassamento dei tassi sulle rate mensili è progressivamente maggiore all’aumentare della durata del mutuo: se su un prestito decennale il risparmio varia tra 37 e 182 euro, secondo l’importo finanziato, su un mutuo di 30 anni l’impatto è decisamente più forte, arrivando a oltre 200 euro mensili. Più nel dettaglio, su un mutuo da 100.000 euro a 20 anni, la rata si ridurrà di 76 euro al mese, mentre per lo stesso importo a 30 anni il risparmio sarà di 81 euro. Per un finanziamento di 250.000 euro a 30 anni, la riduzione mensile arriva a 203 euro, pari a oltre 2.400 euro annui. L’effetto sarà più marcato sui mutui di lunga durata, dove il peso degli interessi è maggiore. La riduzione dei tassi rappresenterà, inoltre, una leva per favorire la crescita dei mutui concessi dalle banche alle famiglie: con il costo del denaro più basso, potrebbe dunque proseguire la risalita dei prestiti per la casa. La ripresa è iniziata nella seconda parte del 2024: da maggio a dicembre, i prestiti per la casa sono aumentati di 5,3 miliardi di euro, in crescita dell’1,3% dai 420,8 miliardi di maggio ai 426,1 miliardi di dicembre. Ma la sforbiciata ai tassi non sarà positiva per il solo mercato immobiliare. Vantaggi ci sono – e saranno progressivamente più consistenti – anche per il credito al consumo. Comprare a rate e fare shopping, dunque, sarà più conveniente rispetto agli scorsi anni. La media dei tassi d’interesse per il credito al consumo potrebbe attestarsi, a stretto giro, attorno al 7,65%. Vuol dire che per una lavatrice da 700 euro, acquistata con un finanziamento di 5 anni, la rata mensile sarà di 14 euro; uno smartphone da 850 euro, invece, verrà finanziato in 2 anni con una rata di 40 euro al mese; per un televisore da 1.200 euro, finanziato in 3 anni, la rata mensile sarà di 39 euro; un viaggio da 5.000 euro, finanziato in 3 anni, comporterà una rata mensile di 161 euro; mentre per un automobile da 20.000 euro, acquistata con un finanziamento di 6 anni, la rata è di 357 euro al mese.

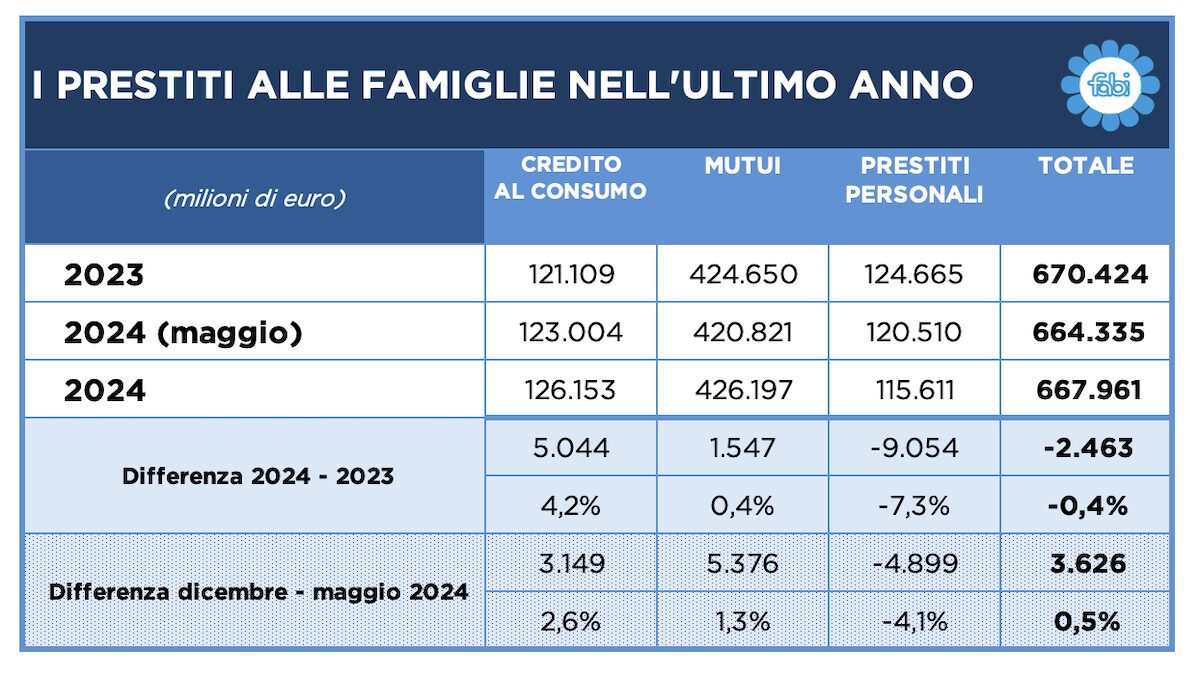

IN 7 MESI SALGONO MUTUI (+1,3%) E CREDITO AL CONSUMO (+2,6%), GIÙ I PRESTITI PERSONALI (-4,1%)

Il progressivo calo dei tassi d’interesse deciso dalla Bce ha fatto ripartire i mutui: negli ultimi sette mesi del 2024, i prestiti per la casa sono aumentati di 5,3 miliardi di euro, in crescita dell’1,3% dai 420,8 miliardi di maggio ai 426,1 miliardi di dicembre. La seconda parte del 2024, dunque, ha portato l’inversione di tendenza per il credito bancario destinato all’acquisto di abitazioni: nei primi cinque mesi dello scorso anno, infatti, lo stock di questa categoria di finanziamenti era calato di quasi 4 miliardi (-0,9%). Maggio segna lo spartiacque. Un recupero abbondante si è registrato nella seconda parte dello scorso anno e ha coinciso con il cambio di passo della Bce: il costo del denaro, infatti, è stato ridotto, in più riunioni dell’Eurotower, fino al 2,5% deliberato oggi, giovedì 6 marzo.

L’aumento delle erogazioni fotografato lo scorso anno è destinato a proseguire nel 2025, con la politica monetaria tornata su un terreno più accomodante. La riduzione del costo del denaro favorirà gioco forza una ulteriore compressione dei tassi d’interesse, rendendo meno costoso, per la clientela bancaria, ottenere liquidità. Le condizioni proposte dalle banche, già migliorate nel corso del 2024, diventeranno sempre meno stringenti rispetto ai picchi del 2023. Il bilancio del 2024, sul fronte del credito alle famiglie, rivela una riduzione complessiva 2,4 miliardi (-0,4%). Se, invece, si guarda alla finestra che va da giugno a dicembre, il saldo totale diventa positivo per 3,6 miliardi (+0,5%). Ma se le famiglie hanno cominciato a ottenere più risorse per investire sul mattone e sul fronte del credito al consumo (con cui si acquistano a rate vari beni e servizi), salito di oltre 3 miliardi (+2,6%), da 123 a 126,1 miliardi nella seconda parte del 2024, si è registra, invece, una sforbiciata del 4,1% ai prestiti personali (quelli erogati senza una specifica finalità), passati da 120,5 miliardi a 115,6 miliardi, in discesa di 4,8 miliardi. Complessivamente, nel corso del 2024, i mutui sono aumentati di 1,5 miliardi (+0,4%), da 424,6 miliardi a 426,1 miliardi, il credito al consumo è salito di 5 miliardi (+4,2%), da 121,1 miliardi a 126,1 miliardi, mentre i prestiti personali sono stati tagliati di oltre 9 miliardi (-7,3%) da 124,6 miliardi a 115,6 miliardi.

IN ITALIA 6,9 MILIONI DI FAMIGLIE INDEBITATE, UN TERZO DEI MUTUI È A TASSO VARIABILE

Le famiglie indebitate, in Italia, sono 6,9 milioni, pari a circa il 25% del totale: di queste, oltre 3 milioni e mezzo hanno un mutuo per l’acquisto di una casa. Nel corso del 2022 e del 2023, i tassi di interesse sui prestiti sono assai aumentati con il costo del denaro progressivamente arrivato al 4,5% per poi ripiegare al 3%. Dall’inizio del 2024, tuttavia, le banche, in previsione di un ritorno a una politica monetaria meno restrittiva da parte dell’Eurotower, hanno anticipato la prevista riduzione dei tassi e la discesa potrebbe proseguire nei prossimi mesi. Di qui, vantaggi giù significativi per le famiglie, sia per comprare casa sia per comprare automobili o elettrodomestici. I tassi sui mutui sono già diminuiti a una media del 3,23% a dicembre, rispetto a livelli medi superiori al 5% del 2023 e potrebbero calare sotto quota 3%: sul mercato, sono già presenti molte offerte tra il 2,5% e il 2,9%. Sul totale di 426,1 miliardi erogati, circa un terzo, cioè 141 miliardi, è a tasso variabile e i restanti 285 miliardi sono a tasso fisso. Sono i titolari di mutui a tasso variabile ad aver patito gli effetti della fiammata dei tassi del biennio 2022-2023, con le rate salite anche del 70-80%. Sul totale di 25,7 milioni di famiglie italiane, quelle che hanno un mutuo sono circa 3,5 milioni, su complessivi 6,9 milioni di cittadini indebitati anche con altre forme di finanziamento, come il credito al consumo e i prestiti personali. Tra credito al consumo e prestiti personali, le banche hanno erogato 241,7 miliardi di euro di prestiti ai cittadini, in leggero calo con i valori di fine 2020, segno che il rallentamento cagionato dalla stretta monetaria degli scorsi anni non è ancora stato del tutto recuperato.

PER UN MUTUO DA 150MILA EURO, 122 EURO IN MENO AL MESE RISPETTO A UN ANNO FA

Con il costo del denaro al 2,50%, i tassi medi praticati dalle banche alle famiglie, per i mutui destinati all’acquisto di abitazioni, potrebbero scendere ancora. Se la media dei tassi fissi era attorno al 4% fino a un anno fa, si potrebbe arrivare, rapidamente, attorno al 2,65%. Ne deriverà un alleggerimento concreto delle rate mensili per chi sta pensando di accenderne uno nuovo. I risparmi variano sulla base dell’importo finanziato e alla durata del prestito, con un impatto più significativo sui mutui di lungo periodo. Per un finanziamento di 100.000 euro a 20 anni, a esempio, la rata si abbassa di 76 euro al mese, mentre per la stessa durata, ma con un importo di 200.000 euro, il risparmio arriva a 152 euro mensili, ovvero 1.824 euro all’anno. Su un mutuo trentennale da 250.000 euro, il vantaggio è ancora più evidente: la rata si riduce di 203 euro al mese, che in un anno significano oltre 2.400 euro di minori uscite. Se consideriamo un prestito più contenuto, come un mutuo da 50.000 euro con una durata di 25 anni, il risparmio mensile è di 40 euro, pari a quasi 500 euro annui, una cifra comunque significativa per molte famiglie. L’effetto dell’abbassamento dei tassi è progressivamente maggiore all’aumentare della durata del mutuo. Se su un prestito decennale il risparmio varia tra 37 e 182 euro, secondo l’importo finanziato, su un mutuo di 30 anni l’impatto è decisamente più forte, arrivando a oltre 200 euro mensili. Ciò perché con una durata più lunga gli interessi si spalmano su un periodo maggiore e la riduzione del tasso incide più profondamente sulla rata. Un esempio chiaro è il confronto tra un mutuo di 150.000 euro a 15 anni e lo stesso importo distribuito su 25 anni: nel primo caso la rata si riduce di 111 euro al mese, nel secondo caso il beneficio sale a 118 euro. Con un importo finanziato più elevato, come 250.000 euro, il vantaggio si amplia ulteriormente, con una differenza tra le due ipotesi che passa da 185 a 197 euro al mese. Se analizziamo un mutuo ancora più cospicuo, come 300.000 euro, le cifre diventano ancora più significative: su un finanziamento a 20 anni, il risparmio supera i 225 euro al mese, mentre a 30 anni si sfiora una riduzione di 250 euro sulla rata mensile, con un beneficio complessivo di circa 3.000 euro all’anno. Anche su durate intermedie l’impatto è evidente. Un mutuo da 200.000 euro con una durata di 15 anni vede una riduzione della rata di 148 euro mensili, pari a quasi 1.800 euro all’anno. Su una durata di 25 anni, il risparmio mensile è di 157 euro, che in 12 mesi significano oltre 1.880 euro in meno di esborso per il mutuatario. Per un prestito più contenuto, come 100.000 euro a 10 anni, la rata si alleggerisce di 72 euro, mentre su 20 anni il risparmio sale a 76 euro. Anche una riduzione mensile apparentemente modesta, come 50-60 euro, nell’arco di un anno può fare la differenza, liberando risorse da destinare ad altre spese o da risparmiare.

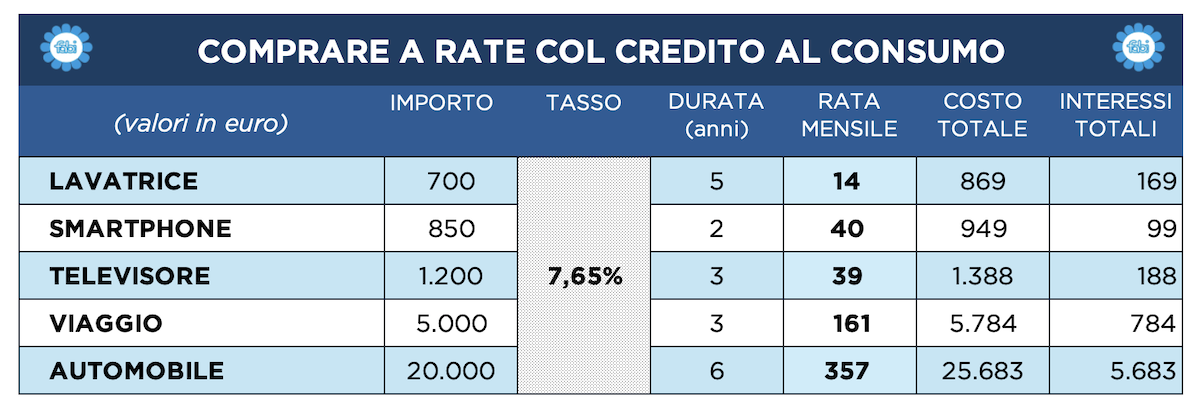

QUANTO COSTA FARE ACQUISTI A RATE

Acquistare un bene con un finanziamento a rate è una soluzione molto diffusa, ma spesso si sottovaluta l’impatto degli interessi sul costo finale. I tassi d’interesse sul credito al consumo, negli scorsi anni, avevano abbondantemente superato quota 10%, raggiungendo picchi vicini al 15%. Oggi la media è di poco superiore all’8%, ma è ragionevole supporre che, alla luce del taglio deciso dalla Bce, si possa arrivare a breve verso il 7,5%. Ecco, qui di seguito, cinque esempi concreti di acquisti a rate con un tasso fisso del 7,65% con i calcoli per capire quanto si spende in più rispetto al prezzo iniziale. Piccoli acquisti, interessi contenuti. Il primo esempio una lavatrice da 700 euro, acquistata con un finanziamento di 5 anni; la rata mensile è di 14 euro, una cifra apparentemente leggera, ma il costo totale dell’elettrodomestico arriva a 869 euro; significa che, alla fine dei 5 anni, avremo pagato 169 euro in più rispetto al prezzo iniziale. Uno smartphone da 850 euro, invece, viene finanziato in 2 anni con una rata di 40 euro al mese; in questo caso, gli interessi complessivi ammontano a 99 euro, portando il costo finale del telefono a 949 euro. Per un televisore da 1.200 euro, finanziato in 3 anni, la rata mensile di 39 euro porta il costo totale a 1.388 euro; in altre parole, si spendono 188 euro in più per pagarlo a rate invece che in un’unica soluzione. Con gli acquisti più costosi, l’impatto degli interessi aumenta. Se si passa a importi più elevati, infatti, il peso degli interessi si fa sentire maggiormente. Un viaggio da 5.000 euro, finanziato in 3 anni, comporta una rata mensile di 161 euro; il costo totale del viaggio arriva così a 5.784 euro, con 784 euro di interessi. Ma il caso più significativo è quello dell’automobile da 20.000 euro, acquistata con un finanziamento di 6 anni; in questo caso, la rata è di 357 euro al mese, per un costo complessivo di 25.683 euro; significa che si pagano 5.683 euro in più rispetto al prezzo iniziale, una cifra considerevole. Come si può notare, dunque, il finanziamento consente di dilazionare il pagamento nel tempo, rendendo l’acquisto più accessibile, ma comporta un costo aggiuntivo, quello della rateizzazione, talora sottovalutato; oiù è lungo il finanziamento, più si pagano interessi e più aumenta il costo finale del bene. Per i piccoli importi, la differenza è contenuta, ma comunque presente. Per beni di valore elevato, come auto e viaggi, il peso degli interessi diventa significativo, incidendo notevolmente sul costo totale. Ciò che spesso non viene considerato a fondo è l’impatto delle rate sul reddito disponibile. Chi decide di comprare a rate dovrebbe quindi valutare bene la durata del finanziamento e il costo complessivo, per capire se convenga davvero rateizzare oppure risparmiare e pagare in un’unica soluzione.

SILEONI: «TAGLIO BCE DÀ RESPIRO ALLE FAMIGLIE, VANTAGGI PER IMMOBILIARE E CONSUMI»

«La decisione della Banca centrale europea di abbassare il costo del denaro al 2,5%, dopo il 2,75% fissato a gennaio, è un segnale concreto che va nella giusta direzione. Una scelta che finalmente dà respiro alle famiglie e alle imprese italiane, dopo anni di rialzi che hanno pesato sulle tasche di milioni di cittadini. La riduzione dei tassi avrà verosimilmente due effetti positivi immediati: da un lato, renderà più accessibile il mercato dei mutui, favorendo così il rilancio del settore immobiliare, che è un pilastro dell’economia italiana; dall’altro, abbasserà il costo del credito al consumo, incentivando gli acquisti e sostenendo i consumi delle famiglie. Ciò si potrebbe tradurre, ragionevolmente, in un beneficio concreto per la crescita economica del Paese. Ora, con tassi più favorevoli, è il momento giusto per ragionare su nuovi finanziamenti, ma con attenzione e consapevolezza. Il consiglio che diamo è chiaro: prima di sottoscrivere un prestito o un mutuo, è fondamentale valutare tutti i costi complessivi, compresi interessi e spese accessorie; confrontare le proposte di più banche, che sono in concorrenza tra loro, per ottenere le condizioni migliori; e, soprattutto, affidarsi alla professionalità e all’esperienza delle lavoratrici e dei lavoratori bancari, che ogni giorno sono al fianco delle famiglie per fornire consulenza e assistenza di alto livello. La nostra attenzione verso la clientela delle banche sarà sempre altissima e, pertanto, continueremo a monitorare l’andamento del credito e a tutelare lavoratrici e lavoratori bancari, che hanno un ruolo fondamentale nel garantire un sistema finanziario trasparente e vicino ai cittadini. La riduzione dei tassi è una buona notizia e da questo punto di vista va detto che le banche, con significativa sensibilità sociale, avevano anticipato da gennaio dello scorso anno le decisioni della Bce, iniziando a tagliare i tassi d’interesse su mutui e credito al consumo» commenta il segretario generale della Fabi, Lando Maria Sileoni.

Loading...

Loading...